老後資金、取り崩す順番はどう考えるべき?

老後資金と一言で言っても、公的年金以外はすべて預貯金だという方は少ないのではないでしょうか。保険会社の個人年金保険、お勤め先の確定給付企業年金(DB)や企業型確定拠出年金(DC)、個人で加入するiDeCo(個人型確定拠出年金)、そしてご自身で運用していくNISA口座や特定口座など、さまざまな形で準備していくのが一般的です。

今回は、こういった老後資金をどのような順番で取り崩していくのがよいか、基本的な考え方をご説明します。

お金の寿命を延ばしていく

最近はできるだけ長く働き続けたいという方も増えつつありますが、一般的には65歳頃から公的年金を受け取り始め、本格的なリタイア後の生活に入っていく方が多いのではないかと思います。公的年金で日々の生活費が足りない場合は、それまでに積み上げてきた老後資金を取り崩しながら生活していくことになります。

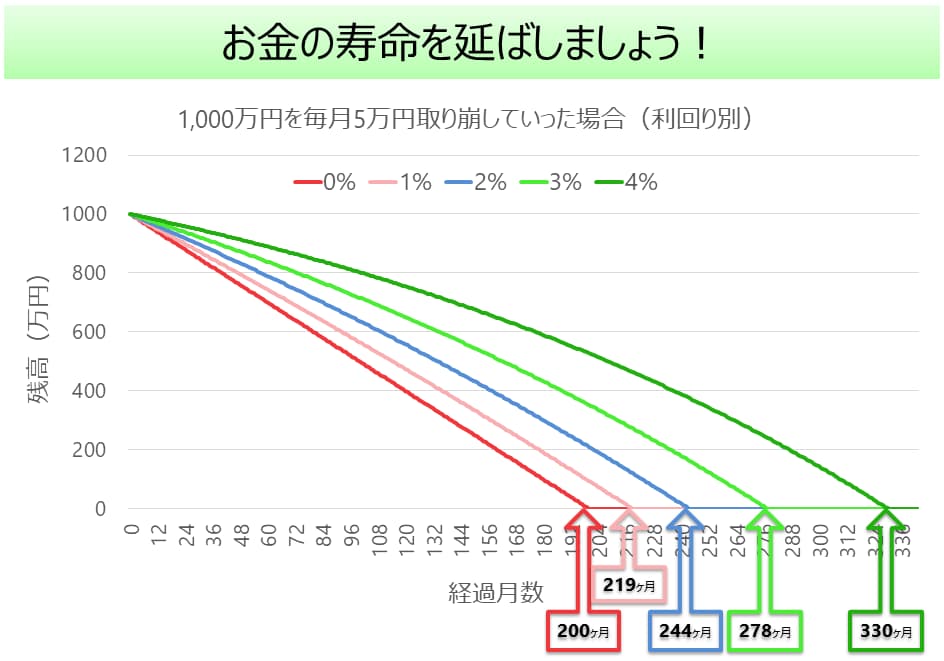

次のグラフは、1,000万円を毎月5万円ずつ取り崩していった場合に、運用利回り別に、お金の寿命がどのくらいになるかを示しています。

すべて預貯金、つまり利回りが0%(実際には0.001%かもしれませんが)だとすると、200ヶ月、つまり16年8ヶ月で老後資金を使い切ることになります。一方、利回りが4%なら、330ヶ月、つまり27年6ヶ月もつことになります。

同じ1,000万円を毎月5万円取り崩して使い続けていくとしても、運用を継続していくかどうかでお金の寿命はこれほど変わるのです。なお、このシミュレーションでは便宜上、利回りは確定しているとして計算しています。

1,000万円を全額運用するのはリスクが高い

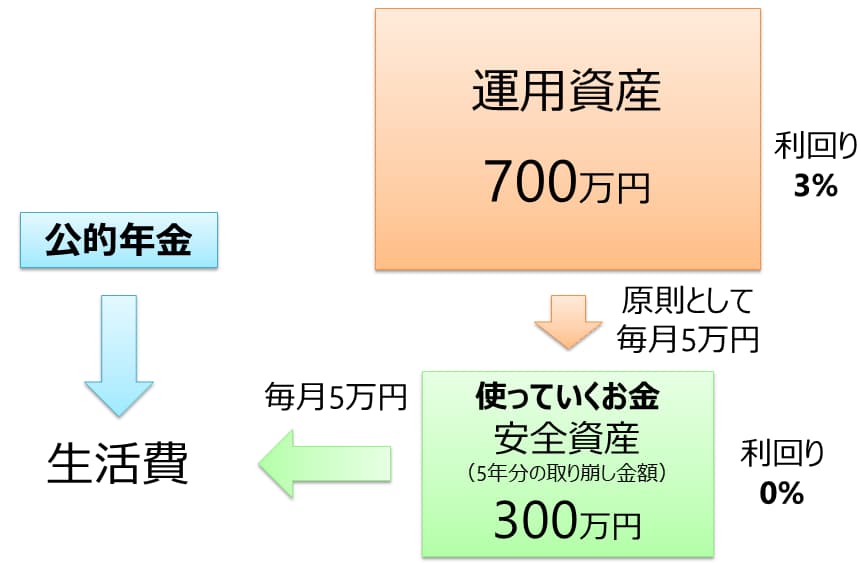

利回りが高い方がお金の寿命を長くすることができるとは言え、全額を運用していくことはリスクが高いと言えます。実際には、次のように、一定金額(ここでは300万円)を預貯金などの安全資産で確保しつつ、残り(ここでは700万円)を運用にまわしていくのが現実的でしょう。

ここで、使っていくお金(安全資産)は、ダムのようなイメージで、マーケットが一時的に急落した場合など、運用資産の取り崩しを一時的に止めても、日々の生活に影響が出ないよう、一定金額を貯めておくものです。ここでは、例として5年分の取り崩し金額(毎月5万円を取り崩すなら、5万円/月 × 12ヶ月/年 × 5年 = 300万円)として示しています。

ここで運用資産の運用利回りが3%、安全資産の運用利回りが0%だと仮定すると、それらを合計した1,000万円全体の運用利回りは2.1%となります。先ほどの利回りごとのお金の寿命のグラフで確認すると利回りが2%の場合は、244ヶ月、つまり20年4ヶ月となっていました。しかし、実際には使っていくお金(安全資産)を常に300万円とすると、使っていくお金(安全資産)の割合が徐々に高まっていくため、実質的な運用利回りは低下し、お金の寿命はさらに短くなります。

老後資金はどのように取り崩すべき?

公的年金やお勤め先からの退職一時金以外の老後資金としては、一般的に次のような形で準備されている方が多いのではないでしょうか。

| 老後資金の種類 | 投資判断 |

|---|---|

| ・NISA(少額投資非課税制度) ・特定口座 | 自分 |

| ・iDeCo(個人型確定拠出年金) | 自分 |

| ・企業型確定拠出年金(DC) | 自分 |

| ・確定給付企業年金(DB) | 会社 |

| ・個人年金保険 | 保険会社 |

確定給付企業年金(DB)や個人年金保険は、予め運用利回りが定められており、保険会社やお勤め先の会社が一定の利回りで運用してもらえる形になります。

一方、NISA、特定口座、iDeCo(個人型確定拠出年金)、企業型確定拠出年金(DC)などのお金(運用資産)はご自身で投資判断を行いながら運用を継続していくこととなります。

まずは、確定給付企業年金(DB)や個人年金保険など、受け取る期間が決まっているものについて確認し、その受取金額で日々の生活を送っていけるようであれば、運用資産を取り崩していく必要はありません。

一方、確定給付企業年金(DB)や個人年金保険などのお金がない、もしくはそれだけでは足りない、という場合には運用資産からも少しずつ取り崩していくことになります。

老後資金のうち運用資産はどのように取り崩せばよい?

運用資産を取り崩していく際に、どういった順番で取り崩していけばよいのでしょうか。

1つ重要なポイントは、手数料や税金などの負担がどのようになるか、ということです。例えばiDeCo(個人型確定拠出年金)や企業型確定拠出年金(DC)は、一時金として受け取るか、年金形式で受け取るか、もしくはそれらの組み合わせか選択できますが、年金形式で受け取っていく場合には、継続的に手数料が発生する可能性があります。

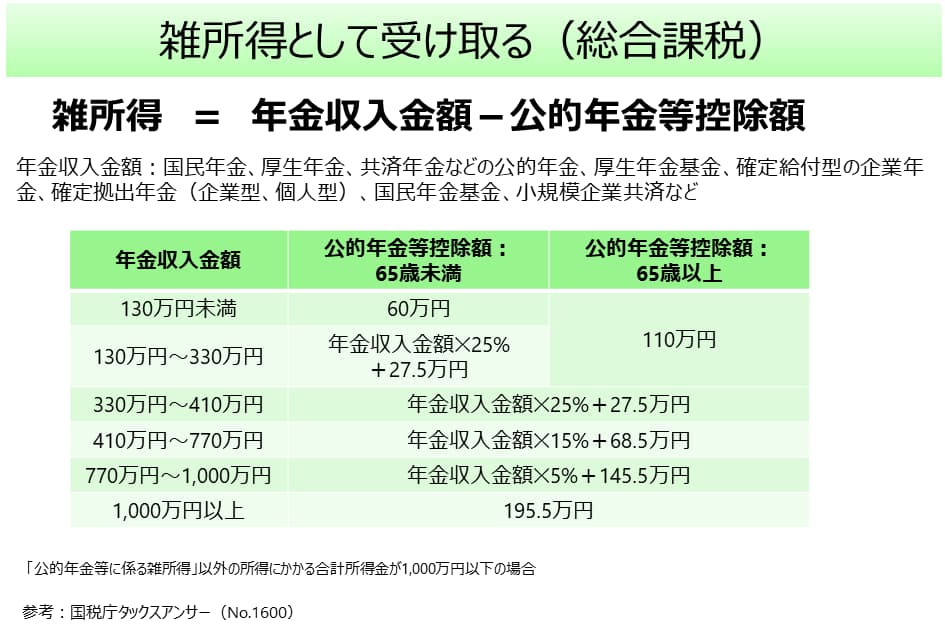

また、年金として受け取ると税制上は雑所得という扱いになり、国民健康保険料などの計算で対象となる所得になります。この雑所得は公的年金等控除の対象ですが、公的年金など他の年金収入と合算して対象となるため、税負担を軽減するためには老後資金全体を俯瞰的に考えて検討していく必要があります。このように、社会保険料負担や税負担も考慮する必要がある点には注意が必要です。

このような負担増を避けるための方法としては、一時金としていったん全額受け取ってしまい、そのお金をNISA口座もしくは特定口座で運用していくという選択肢が考えられます。NISA口座や特定口座であれば継続的な手数料等は発生しませんし、売却して利益が出ても社会保険料の計算対象の所得にはなりません(もちろんNISAなら非課税)ので、雑所得として受け取る場合と比べて、社会保険料や税の負担増を避けることができます。

なお、個人年金保険で契約者と受取人が同一の場合、年金受取だと雑所得、一括受取だと一時所得(ただし、保証期間付き終身年金の場合は雑所得)となりますので、契約されている方は確認していただければと思います。

最後に

今回は一般的に利用できるさまざまな制度でご説明しましたが、実際には、老後資金として2つか3つの制度を利用して準備されている方が多いのではないかと思います。

手数料、社会保険料、税金といった確定的な負担を下げることも重要ですが、不確実な運用のリスクを取っている場合には、マーケットの動向次第で、大切な老後資金を大幅に減少させてしまう事態も考えられます。

老後資金の取り崩しについては、今回ご説明したポイントを考慮しながら総合的に検討していただければと思います。なお、必要に応じて、お住まいになっている市区町村の国民健康保険係や税理士などの各種専門家などに相談しながら確認されていくことをおすすめします。

auのiDeCoに関するお問い合わせ

auのiDeCoに関するお問い合わせ