住民税決定通知書の見方とチェックすべきポイント~ ふるさと納税、iDeCoは反映されてる?~

住民税は前年の所得に対して、翌年の6月から12ヶ月にわたり納付する仕組みです。毎年6月頃に受け取る住民税決定通知書に具体的な金額等が記載されているのですが、その見方がよくわからないという方も多いのではないでしょうか。

今回は、住民税の基本的な計算方法から、住民税決定通知書の見方やチェックポイントまでご説明します。

そもそも住民税はどのように計算される?

住民税というのは通称で、正確には市町村民税(特別区民税)と道府県民税(都民税)の2つを意味しています。また、住民税は、所得に応じて金額が決まる所得割額と、所得によらず一律に決まる均等割額(一般的には年間5,000円)の合計となります。

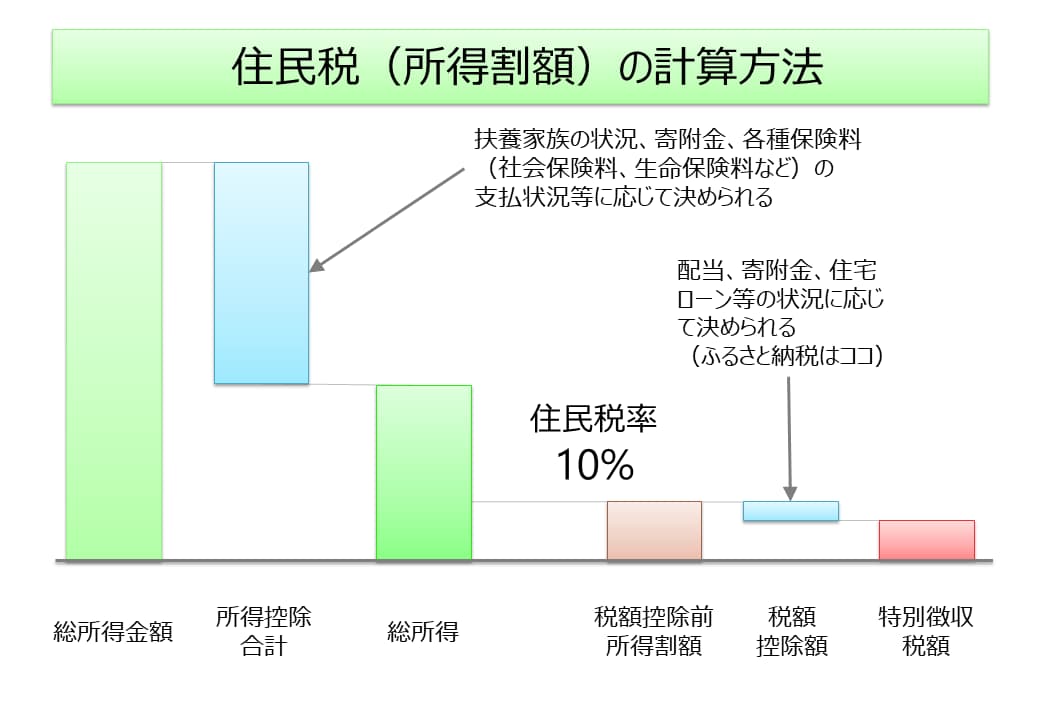

所得割額の計算方法を確認してみましょう。

給与収入、雑収入(副業など)、不動産収入などをそれぞれ所得に換算して合計したものが総所得金額となります。そこから、基礎控除、配偶者控除、社会保険料控除といった所得控除と呼ばれる金額を差し引くと課税標準の総所得となります。

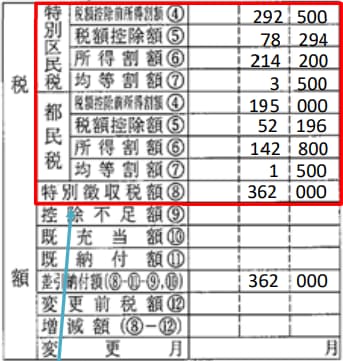

基本的には、この総所得に住民税率10%(正確には、市町村民税率(東京都の場合は特別区民税率) 6%と道府県民税率(東京都の場合は都民税率)4%の合計)を掛けたものが税額控除前所得割額となり、住民税の所得割額となります。

ただし、配当所得や住宅ローン控除のある方、寄附をした方(ふるさと納税を含む)などは税額控除の金額がありますので、税額控除前所得割額から税額控除額を差し引いた金額が最終的な特別徴収税額、つまり実際に納付する住民税の所得割額となります。

住民税決定通知書には何が書いてある?

住民税決定通知書の書式は各自治体によって異なりますが、今回は次のような東京都千代田区の特別区民税・都民税 特別徴収税額通知書を例としてご説明します。

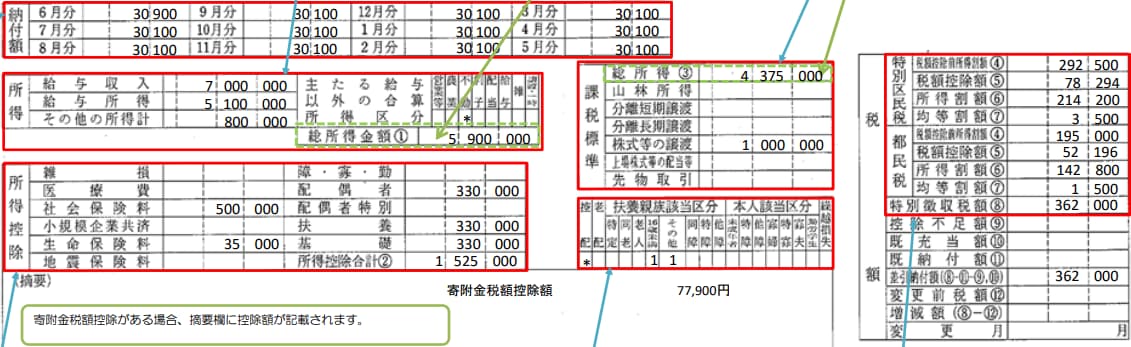

大きく分けると、左上から「納付額」、「所得」、「所得控除」、「課税標準」、「人的控除(課税標準のすぐ下)」、「税額」、そして左下の「摘要」となります。

住民税決定通知書各欄の見方

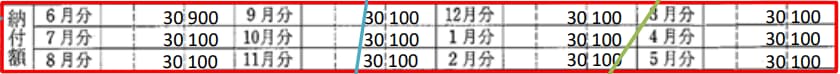

まず「納付額」の欄ですが、これは前年の所得に応じて計算され、次の年の6月から12ヶ月かけて納付していく金額が記載されています。基本的に住民税の総額(年額)を12で割った金額になりますが、100円単位の端数については初月に合算して納付する形になります。

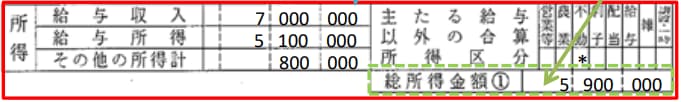

続いて、「所得」の欄です。給与収入のある方は「給与収入」および「給与所得」の欄、それ以外の所得がある方は「その他の所得計」の欄および右側の所得区分の欄を確認しましょう。すべての所得金額を合計した金額が「総所得金額①」の欄に記載されています。

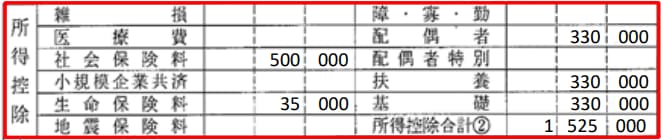

続いて、「所得控除」の欄です。次の表では人にかかわる人的控除と呼ばれる所得控除が右側に、政策的な配慮から税務上優遇している物的控除と呼ばれる所得控除が左側に記載されています。

物的控除については、生命保険や地震保険、医療費など、すべて反映されているかチェックしましょう。また、少しわかりづらいですが、iDeCo(個人型確定拠出年金)や、個人事業主の方などが加入する小規模企業共済の掛金は、小規模企業共済等掛金控除の欄(左側)になりますので、確認しておきましょう。

さらに、扶養家族がいるかどうかなどの人的控除については次のような形で記載されていますので、適切に反映されているかチェックしましょう。

課税標準となる所得金額がわかれば、あとは税率をかけると税額控除前の税額になります。

総所得については住民税率10%(市町村民税率(東京都の場合は特別区民税率) 6%と道府県民税率(東京都の場合は都民税率)4%)ですから、住民税決定通知書内の総所得金額① 5,900,000円から所得控除合計額② 1,525,000円を差し引いた4,375,000円 × 10% = 総所得③ 437,500円となります。

また、株式等の譲渡では、住民税率5%(市町村民税率(東京都の場合は特別区民税率) 3%と道府県民税率(東京都の場合は都民税率)2%)ですから、住民税決定通知書内の株式等の譲渡額1,000,000円 × 5% = 50,000円となります。

これらを合算した金額は487,500円となりますが、今回の千代田区の場合、特別区民税と都民税に分かれており、それぞれの④の欄の数字(292,500円と195,000円)を合計したものと一致していることが確認できます。

ここから、住民税の税額控除額⑤(住宅ローン控除や寄附金控除など)が差し引かれた結果、所得割額⑥が計算されます。ふるさと納税をやっている方は、この税額控除の欄にきちんと反映されているか必ずチェックしておきましょう。

最後に、「摘要」欄には寄附金税額控除(ふるさと納税を含む)の金額が記載されていることが確認できます。

すべての自治体でこのような記載があるわけではありませんので、基本的には住民税決定通知書内の「税額」欄で確認されるとよいでしょう。

最後に

住民税決定通知書の細かな数字をきちんと確認したことがないという方も多いのではないかと思います。お勤め先の年末調整のみで完結している方は間違っている可能性は低いと思いますが、医療費控除やふるさと納税、iDeCoの掛金などがある場合は、何らかの手続きミスにより、きちんと反映されていなかったという可能性も考えられます。

日本で生活している限り住民税は一生にわたって付き合っていく税金ですので、今後はヌケモレ等なく正しく反映されているか、しっかりチェックしていただければと思います。

auのiDeCoに関する

auのiDeCoに関する