受給開始時期の選択肢拡大とセカンドライフのマネープラン

令和2年5月29日、「年金制度の機能強化のための国民年金法等の一部を改正する法律」が成立し、2024年まで年金制度の様々な改正が行われていきます。今回はその改正の中でも、確定拠出年金の受給開始時期の選択肢の拡大を確認し、セカンドライフのマネープランにおいてどのように考えていけばよいのかをご説明致します。

受給開始時期の選択肢の拡大(2022年4月1日施行)

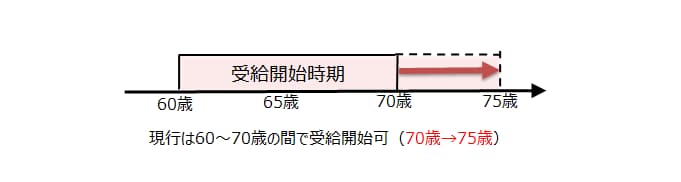

現在、公的年金の受給開始時期は60歳から70歳となっていますが、2022年4月からは上限が75歳までと引き上げられます。そして、これに併せる形で、確定拠出年金(企業型DCおよびiDeCo)の老齢給付金についても受給開始時期が60歳から75歳までに変更される予定です。

つまり、老後に向けて積み立て、運用してきた確定拠出年金のお金を受け取り開始のタイミングが、これまでは60歳から70歳までだったものが、5年間拡大されるというわけです。

また、今回は触れませんが2022年5月からは国民年金被保険者であれば65歳未満の方がiDeCoへ加入可能となります。

セカンドライフに向けたお金はどう考えればよいのか?

これまでより最長で5年間運用期間が長くなるわけですが、実際に老齢給付金として受け取り開始のタイミングはいつがいいのでしょうか。また、それは一時金として受け取るべきなのか、年金として5~20年にわたって受け取るべきなのか、どちらがいいのでしょうか。

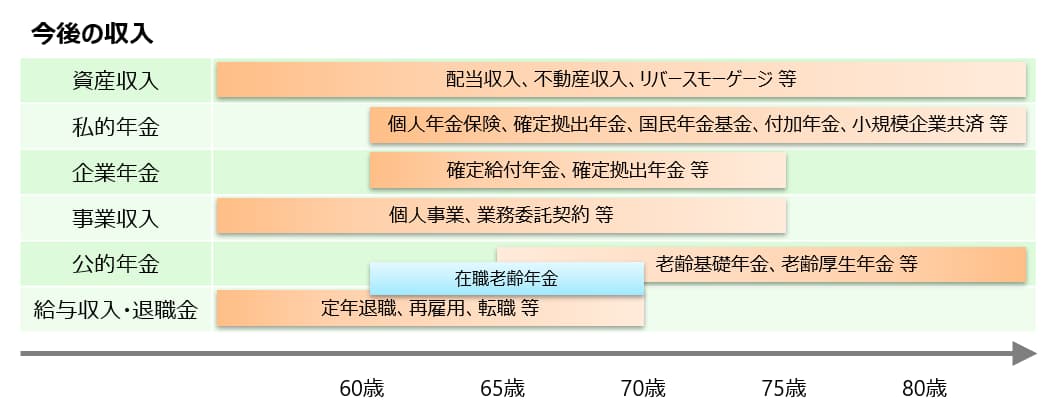

確定拠出年金のお金を考える際には、まずセカンドライフに向けたお金の全体像を整理しておくことが大切です。次の図では、一般的に60歳以降の収入として想定されるものを一覧にしています。

まず大切なのは、60歳以降も働き続けるかどうか、働き続けるなら会社員としてか、それとも個人事業主としてか、といった点です。「仕事自体は好きだし、やりがいも感じているので多少年収が下がったとしても元気なうちは働き続けたい」という方もいれば、「できれば速やかに退職してセカンドライフは働かずに別の活動に取り組んでいきたい」という方もいらっしゃるかと思います。最初に働き方について考えておくことが重要です。

次はセカンドライフの重要な収入の柱である公的年金です。公的年金は原則として65歳となっていますが、実際の受給開始時期は60歳から75歳まで選択できます(繰り上げると減額、繰り下げると増額されます)ので、何歳からいくら受け取れそうか、確認しておきましょう。

そして、会社員や公務員だった方は退職金や企業年金などが受け取れるのか、受け取れるならいくらぐらいかを確認しておきましょう。

その上で、個人的に加入している個人年金保険や個人型確定拠出年金、個人事業主の方であれば国民年金基金や小規模企業共済などについても確認しましょう。

最後は資産収入と呼ばれるもので、お持ちの資産から何らかの収入がある方もいらっしゃると思います。代表的には株式配当や不動産の家賃収入ですが、持ち家の方で住宅ローン残高がほとんどないという方は、今後の生活費としてリバースモーゲージを利用していくことも選択肢になります。

このように、確定拠出年金のお金のみならず、セカンドライフに向けてのお金すべてについて棚卸しし、それぞれどのタイミングでどのように使っていくかを考えていきましょう。ここでは様々可能性をご説明していますので、これらすべてに該当する方はいらっしゃらないと思いますが、ご自身の場合にどれが該当するのか、まずは確認していただくことが重要です。

60歳以降も運用指図者として確定拠出年金の運用を続ける際に注意すべきポイントは?

セカンドライフのお金を整理し見える化した上で、確定拠出年金のお金は追加での拠出はしないものの、70歳くらいまで運用を続けていく、いわゆる運用指図者として運用を継続すると決めた場合に注意すべきポイントについてご説明致します。

まず確定拠出年金のお金は、一般的に投資信託などのリスク資産で運用されていることを考えると、運用の出口を意識していく必要があります。70歳で一時金として受給するのか、その後20年間にわたり年金として受給するのかによって、今後の実質的な運用期間は大きく変わります。

70歳で一時金として受け取るというマネープランにした場合、70歳直前のタイミングでリーマンショックのような暴落が来てしまうと受け取る金額が大きく下がってしまいますので、運用期間が今後10年などそれほど長くない場合には、一定程度を預金や保険など元本保証型の商品に配分しておくことが大切になります。

一方で、70歳から20年間かけて年金として受け取っていく場合については、運用を継続しながら取り崩して受け取っていくことになります。この場合も、運営管理機関によっても異なりますが、例えば「一律均等売却方式」を採用している確定拠出年金の場合、受け取り始めた頃にマーケットの暴落があると、下がった局面であってもその時点の資産配分に応じて自動的に売却を継続しなければならないことになります。

例えば、資産全体のうち、50%を預金、残り50%を株式投資信託で保有していた場合、マーケットの暴落が来たら、当面は預金のみを取り崩し、暴落から回復してきたら投資信託も取り崩していくといった機動的な運用ができればよいのですが、「一律均等売却方式」の場合は資産配分に応じて一律に機械的に売却されていくことになりますので、注意が必要です。

こういったリスクが気になる場合には、受給開始に向けて、確定拠出年金のお金はほとんどを安全資産(預金や保険)にしておき、リスクを取った運用資産についてはご自身で機動的に対応が可能な(つみたて)NISAや通常の特定口座などに置いておくという方法が考えられます。

いずれにしても、ご自身のあらゆるお金、つまり預貯金、確定拠出年金、その他運用資産などを総合的に考慮して、アセット・アロケーション(株式、債券など、どの資産をどのくらい持つか)とアセット・ロケーション(どの口座にどの資産を置いておくか)を考えていくことが大切になります。

さらに、ここでは簡単に触れるだけにとどめておきますが、こういった年金のお金を受ける取る際には税、社会保険料の負担も考慮することが重要です。一時金として受け取る場合は退職所得、年金として受け取る場合は雑所得となり、それぞれ社会保険料計算上の対象になるかどうかが異なります。税理士やファイナンシャルプランナーなど各種専門家も活用しながらご検討いただくとよいのではないかと思います。

最後に

今回は確定拠出年金の受給開始時期の選択肢拡大ということで、その受給時期の検討に関連して、セカンドライフのマネープランについてご説明させて頂きました。

個別の年金資産をいつ受け取るかを検討する際には、まずセカンドライフのライフプランを考え、その上でマネープランを整理しながら組み立てていくという順番で考えていかれることをおすすめします。

確定拠出年金のお金に加えて、(つみたて)NISAや特定口座のお金も含めて総合的に管理していくことが、リスクコントロール上は重要になります。

auのiDeCoに関する

auのiDeCoに関する