iDeCoを始めておかないと、もったいない4つのメリット

「老後のお金については追い追い考えていけばいいかな」「そのうち家計に余裕ができたら老後に向けて積立を始めよう」と老後資金についてはまだ先のこととして、後回しにされている方も多いかと思います。

しかし、iDeCo(個人型確定拠出年金)のような年金制度は、少額であっても、できるだけ早くに始めておいた方がより大きなメリットを得られることもあります。今回は、iDeCoを早めに始めておくことで得られる4つのメリットについてご説明します。

iDeCoを始めないのは「投資に回すお金がないから」?

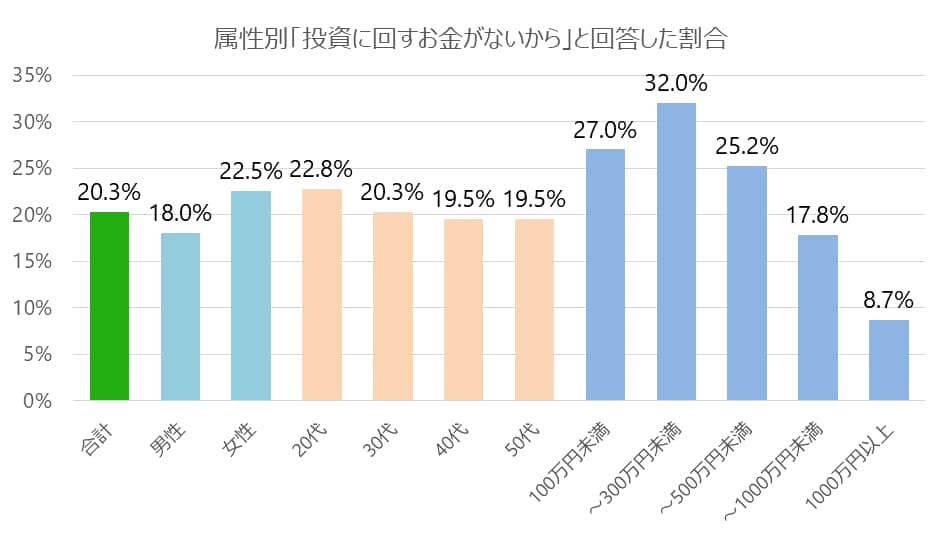

一般社団法人 投資信託協会による「投資信託に関するアンケート調査報告書-2021年(令和3年)NISA,iDeCo等制度編」によると、iDeCoの口座開設をしていない理由の第一位は全体の20.6%の方が回答した「60歳まで引き出せないから」でしたが、第二位は20.3%の方が回答した「投資に回すお金がないから」というものでした(重複回答)。

第二位の「投資に回すお金がないから」に関しては、男女別では女性の方が高く22.5%、年代別では20代が最も高く22.8%となっています。また、世帯年収別では、100万円以上300万円未満の方が最も高く32.0%となっている一方、1000万円以上の方でも8.7%となっています。

ご家庭によって、もうすぐ結婚する、家を買うなどお金のかかるライフイベントが控えているという方もいるとは思いますが、どんなご家庭であったとしても、基本的には手取り収入の一定割合を将来に向けた資産形成にまわしていくのがおすすめです。

資産形成は手取り収入(月額)が15万円の方であろうと、60万円の方であろうと、割合で考えていくことが大切です。一つの目安としては手取り収入の1 ~ 2割となります。逆に、割合で考えることができない方は、将来手取り収入が増えたとしても増えただけ使ってしまう可能性があり、できるだけ早めに家計管理について見直しておく方がよいでしょう。

資産形成の中の一つの手段としてのiDeCoは月額5,000円から加入して積み立てていくことが可能です。iDeCoは60歳まで引き出すことができないお金ではありますが、今の自分で使うお金と、未来の自分のためにとっておくお金をしっかり分けて、未来の自分のために積み立てるiDeCoを早いうちから始めておくことが大切です。

今始めておかないともったいない4つのメリット

家計に余裕ができてからでいいや、と考える方もいるかと思いますが、余裕ができてからでは手遅れとなってしまうiDeCoのメリットもあります。今回は、そういったメリット4つをご紹介します。

1.毎年の所得税・住民税の節税メリット

まず、iDeCoの代表的なメリットの1つである、積み立てる掛金が全額所得控除になり、毎年の所得税・住民税の節税となる点です。所得税率は5 ~ 45%、住民税率は10%ですから、掛金を最低の月額5,000円にした場合、所得税率が5%の方であっても1年あたり

の節税効果が得られます。所得税率がさらに高い方は、節税効果がさらに大きくなります。

iDeCoを始め、継続していくには一定の手数料負担が発生しますが、節税効果が手数料負担を上回る方が多いと思います(なお、始める時には国民年金基金連合会に対して2,829円(税込)、継続していく間は国民年金基金連合会に105円/月、信託銀行に66円/月がかかります。また、利用される金融機関によっては追加で手数料が発生する場合もあります)。

2.将来に一時金として受け取る際の節税メリット(退職所得控除額)

iDeCoのお金を60歳以降で受け取る時のメリットの1つに、一時金として受け取る際には退職所得として扱われるというものがあります。これは受け取る金額から加入期間に応じて計算される退職所得控除と呼ばれる金額を引いて、さらに2分の1を掛けた金額に対してのみ税金がかかるというものです。退職所得控除額は、加入期間が長くなればなるほど大きくなりますので、毎月の掛金が最低金額の5,000円であったとしてもできるだけ早くから加入しておいた方が、将来の税負担を軽減することが可能になるのです。

退職所得控除額は、例えば30歳から30年間加入した場合は1500万円(=40万円/年×20年+70万円/年×10年※)となりますが、45歳から15年間加入した場合は600万円(=40万円/年×15年)となります。つまり、60歳で受け取る時に、30歳から始めていれば1500万円までは非課税で受け取れますが、45歳から始めた場合には600万円までしか非課税で受け取れないことになるのです(退職所得がiDeCoのみの場合)。

※計算方法については用語集「退職所得控除」を参照

3.所得税・住民税についての理解が深まり、それによる波及効果

実際にiDeCoを始めて毎年の節税効果を得るためには、小規模企業共済等掛金控除という所得控除として、お勤め先の年末調整、もしくは確定申告にて手続きを行う必要があります。この手続きを実際に行うことで、所得税や住民税についての基本的な理解が深まり、それをきっかけに他の節税策への取り組みもしてみようと波及効果が期待できます。

例えば、ふるさと納税や医療費控除など、今まで聞いたことはあったけど、実際にはよく理解できていなかった所得控除について、意識が高まり、結果として適用を受けるようになればさらなる節税に結びつくことになります。

4.資産形成としての投資の経験

最後の4つ目は、5,000円から積立投資を実際に経験していけるというものです。iDeCoにおいて投資信託を商品として選択した場合、iDeCoの投資信託を通じて投資する株式や債券などの金融商品はマーケットの動きによって日々変動していきますので、リスク資産がどのように変動していくのか、少しずつ慣れていき、経験を積んでいくことができます。

毎月5,000円からでもこのようなマーケットの動きに慣れておけば、将来的に家計に余力ができて1万円、2万円と積立金額を増やしていく際にも、不安を感じることなく増額していくことができるのではないかと思います。家計に余力ができてから、ということで経験を積んでおかないと、最初から2万円、3万円を積み立てていくのは抵抗があるかもしれません。

最後に

今回は、iDeCoを始めておかないと、もったいない4つのメリットについてご説明しましたが、20代から40代くらいの方でiDeCoに加入できる方は、基本的に加入しておくメリットは、デメリットやコストよりも大きいと考えています。

例えば、専業主婦(夫)の方の場合、所得控除のメリットがないからiDeCoは不適切という声もありますが、将来的にフルタイムで働くことになる可能性もありますし、早くから加入しておけば退職所得控除の金額を増やしていくこともできますので、手数料負担を考慮したとしても、加入しておくことのメリットの方が大きいのではないかと考えています。

「投資に回すお金がない」という方は家計を見直して、将来の自分のために月額5,000円でのiDeCoを始めてみてはいかがでしょうか。まずは資産形成としての積み立てを始めておき、将来的に追加の余力ができたら、その時に増額を検討していくという形がおすすめです。

auのiDeCoに関する

auのiDeCoに関する