iDeCoの掛金額設定はライフプランを考慮しよう!

iDeCo(個人型確定拠出年金)は、拠出時、運用時、受取時の3つのタイミングで税制上オトクといったメリットがある一方、老後のためのお金ということで原則60歳まで引き出すことができない、というのがデメリットの一つとして言われています。

本日は、そんなメリット、デメリットを持つiDeCoの掛金額について、ライフプランを考慮した掛金額設定を考えてみたいと思います。

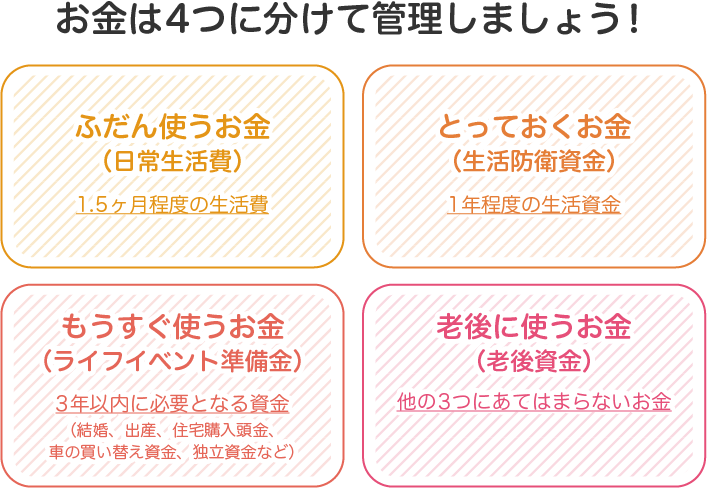

お金は4つに分けて管理しましょう!

筆者が家計のご相談を受ける際には、いつも「お金は4つに分けて管理しましょう」とお話しています。まずはこの考え方をご説明します。

以下の図のように、

- ふだん使うお金

- とっておくお金

- もうすぐ使うお金

- 老後に使うお金

という、4つに分けて管理しましょう、というものです。

まず1つ目の「ふだん使うお金」というのは、日常生活で使うお金で、生活費の1.5ヶ月分くらいを現金もしくは預貯金で持っておくものです。

次に2つ目の「とっておくお金」は、突然の病気や怪我、失業などで収入が得られなくなってしまう事態に備えて、生活費の1年分くらいを貯めておきましょう、というものです。この1年というのは人によって、「6ヶ月分あれば十分」という方もいれば、「2年分は持っておかないと不安」という方もいらっしゃるので、あくまで大まかな目安と考えて頂ければと思います。

そして3つ目の「もうすぐ使うお金」は、今後3年以内に結婚、住宅購入、車の買い替えなどのライフイベントを予定している場合のために準備しておくお金です。特にライフイベントを予定されていない場合は、なくてよいでしょう。

最後に「老後に使うお金」です。仕事をしながら収入を得ている現役時代を経て、現役引退後に取り崩しながら使っていくお金です。iDeCoのお金は、まさにこの「老後に使うお金」の一部として積み立てていくものになります。

4つのお金の優先順位

現役時代に収入の中から一部を積立などの形で4つのお金に振り分けていくわけですが、4つのお金の中では、老後のお金は優先順位としては最も低いものになります。

「ふだん使うお金」「とっておくお金」「もうすぐ使うお金」の目標金額を定めて、それを達成するまでは、そちらを優先していく、という考え方がある一方、4つのお金を同時並行で積み立てていくという考え方もあります。

個人型確定拠出年金の掛金額は最低5,000円(月額)で、拠出限度額は以下のように決められています。

| 職業 | 国民年金 | 拠出限度額(月額) | |

|---|---|---|---|

| 1. 自営業者等(フリーランス含む) | 第1号被保険者 | 68,000円 ※国民年金基金の限度額と枠を共有 | |

| 2. 厚生年金保険の被保険者のうち | 〔1〕確定給付型年金に加入 | 第2号被保険者 | 12,000円 |

| 〔2〕企業型DCに加入 | 第2号被保険者 | 20,000円 | |

| 〔3〕企業型DCがない | 第2号被保険者 | 23,000円 | |

| 〔4〕公務員 | 第2号被保険者 | 12,000円 | |

| 3. 専業主婦(夫)等 | 第3号被保険者 | 23,000円 | |

個人型確定拠出年金制度の拠出限度額(厚生労働省のホームページより筆者作成)

最初から4つのお金を同時並行的に積み立てて行く場合には、iDeCoの掛金額は無理をせず、最低5,000円から始めていくのがよいでしょう(ただし、金額がいつまでも少ないままだと、手数料の金額が相対的に大きくなってしまうことには注意が必要です)。

一方、最初に3つのお金を優先的に積み立てていき、後から「老後に使うお金」を積み立てて行く場合には、拠出限度額の範囲内で余力のある限り多めに積み立てていくのがよいでしょう。ただし、60歳まで引き出せないという制約がありますので、iDeCoのみを利用するのではなく、現在であれば「つみたてNISA」と呼ばれる税制優遇のある積立制度も併用していくことをオススメします。

受取時の退職所得控除はiDeCoの掛金拠出期間に応じて決まる

iDeCoで積み立てたお金を60歳以降に受け取る場合、一時金または年金、さらにはそれらの併用といったパターンを選ぶことができるのが一般的です。一時金で受け取る場合、税制上は退職所得という所得に分類され、次のように計算されます。

退職所得の金額 = (iDeCoの受取金額 – 退職所得控除) × 1/2

この式をご覧になればわかると思いますが、所得の計算では受取金額から退職所得控除と呼ばれる金額を差し引いて計算することになっています。この退職所得控除の金額は、iDeCoでの掛金拠出期間が長ければ長いほど大きくなりますので、拠出額が最低の5,000円であったとしても、長い期間拠出しておいた方が、受取時に税制上は有利になるのです。

ライフイベント、ライフプランを考えながら掛金額の調整を

- 結婚する予定はなかったけど、ある日突然いい人が現れて結婚することに

- 住まいは賃貸のつもりだったがマイホームを購入したくなってきた

- 会社の業績が悪化し、突然職を失ってしまった

など、人生はいつどうなるか、わかりません。どんな事態になったとしても、ある程度は対応できるように、できるだけ備えておきたいものです。

その時に、iDeCoの掛金を高く設定してしまったために、確定拠出年金口座の中にはまとまったお金があるものの、引き出そうにも引き出せない、といった事態に陥ってしまっては大変です。

使いたくても老後にしか使えないお金としては、確定拠出年金のお金以外にも、勤め先の退職金、企業年金、そして公的年金などがあります。

- 今すぐに使えるお金(現預金、一般的な有価証券などの金融資産)

- 老後にしか使えないお金(確定拠出年金、退職金、企業年金、公的年金など)

がそれぞれいくらずつあるのか、定期的に確認しながら、使いたい時に使えるよう上手にお金を管理していきましょう。

auのiDeCoに関する

auのiDeCoに関する