iDeCo(イデコ)の積立で私立高校授業料を実質無償に!?

お子様がいるご家庭で頭を悩ませることの1つにお子様の教育プランがあると思います。公立だけか、私立も視野に入れるか、私立も検討するならいつからか、など悩みはつきません。その教育プランの決定に大きな影響を与えるのは経済的な側面である教育費ではないでしょうか。

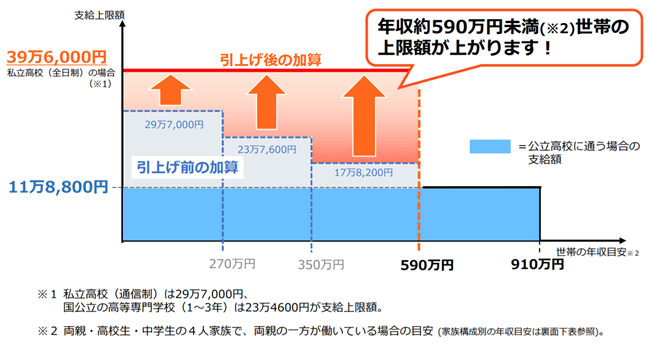

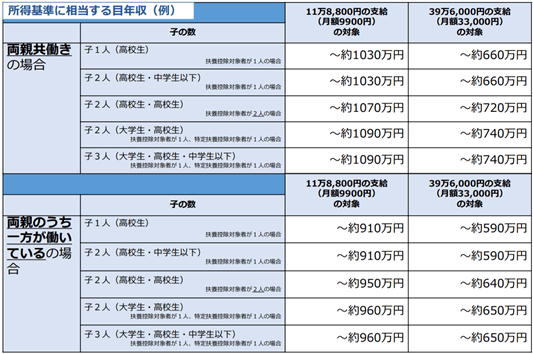

教育費の負担は大きい反面、公的な給付も充実してきています。例えば、令和2年4月からは「私立高校授業料実質無償化」がスタートしました。高等学校等就学支援金の制度改正により、世帯年収が一定までのご家庭では私立高校(全日制)の場合、年間39万6,000円が支給されるようになったのです。

今回はこの制度の概要と、目安年収を少し超えているくらいの方であればiDeCo(イデコ)を活用することで給付の対象になることもあるという事例をご紹介したいと思います。

私立高校授業料実質無償化とは?

「私立高校授業料実質無償化」は高等学校等就学支援金の制度改正によって令和2年4月からスタートしました。世帯年収590万円(家族構成により異なります)を下回るご家庭に対して、高等学校等就学支援金が給付されていましたが、今回の改正以前は世帯年収の金額によって支給上限額は異なっていました。しかし、今回からは一律39万6,000円(私立高校(全日制)の場合)に引き上げられたため、要件さえ満たしていれば年収水準によらず、大きな金額が支給されるようになったのです。「平成30年度子供の学習費調査(文部科学省)」によると、私立の高等学校(全日制)の場合は、授業料や学校外活動費を合計すると年額約97万円となっていますので、39.6万円の支給はかなり大きいのではないでしょうか。

高等学校等就学支援金の受給資格は?

この支援金を受給するためには、日本国内に在住し高等学校等に在学するという在学要件に加えて、所得要件を満たしている必要があります。この所得要件は、

保護者等の課税標準額(課税所得額) x 6% – 市町村民税の調整控除額※

※政令指定都市の場合、調整控除額に3/4を乗じます

が一定金額未満(154,500円未満なら支給額は最大396,000円、154,500円以上304,200円未満なら支給額は118,800円)であることが必要です。

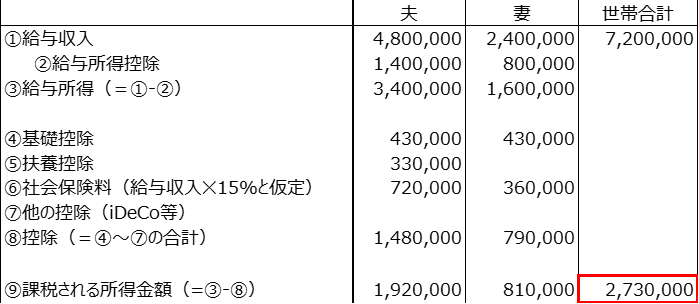

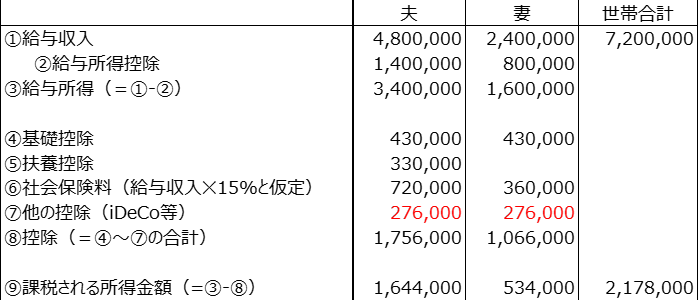

これだけだとわかりづらいと思いますので、具体的な事例で確認してみましょう。高校生の子供1人を持つ共働き夫婦で、夫の給与収入480万円、妻の給与収入240万円の場合、世帯年収は720万円となりますので、上の表で確認すると、11万8,800円支給は対象であるものの、39万6,000円支給の対象ではなくなります。

実際にこのご夫婦の課税標準額(課税所得額)を計算してみると、次のようになります(なお、今回の試算では調整控除額の部分については割愛させて頂きますが、実際の金額は数千円程度になることが一般的です)。

夫婦合計の課税標準額は273万円ですから、その6%は163,800円となります。154,500円以上304,200円未満という条件に当てはまりますので、このままだと支給額は118,800円となります。

iDeCo(イデコ)の積立を始めると満額もらえる?

ここで課税される所得金額を減らす方法として、上記の表を確認すると④~⑥は自動的に決まってしまいますから、⑦の他の控除の部分が考えられます。実際、この他の控除としては「小規模企業共済等掛金控除」「生命保険料控除」「地震保険料控除」「医療費控除」「雑損控除」があります。「医療費控除」「雑損控除」は医療費を支払った場合や、災害や盗難によって損害を受けた場合に受けられる控除ですので、自分でコントロールできるものではありません。また、「生命保険料控除」「地震保険料控除」についても、高等学校等就学支援金のために必要もないのに保険に加入するというのもおかしな話になってしまいます。そうすると1つ目の「小規模企業共済等掛金控除」が残るわけですが、これには個人型確定拠出年金(iDeCo)イデコの掛金、企業型確定拠出年金のマッチング拠出があります(個人事業主の方は文字通り、小規模企業共済の利用が考えられます)。また選択制確定拠出年金導入企業にお勤めの方は、給与での受け取りを減額して、確定拠出年金の掛金分の増額でも同様の効果となります。

つまり、老後資金として一定金額を積み立てていく私的年金制度であれば、今すぐは使わないお金を積み立てることで所得控除となり、その結果高等学校等就学支援金の支給を受けられる場合もあるのです。

実際、先ほどのご夫婦が、それぞれ月額23,000円、年額276,000円のiDeCo(イデコ)を行った場合に課税される所得金額を計算してみると、次のようになります。

他の所得控除として、夫婦それぞれiDeCo(イデコ)で年額27.6万円を積み立てた場合

→ 154,500円未満

となり、39万6,000円支給の対象となることがわかります。

そして高等学校等就学支援金を受給できるのみならず、iDeCo(イデコ)によって所得金額が減少するため所得税・住民税の金額も減ることになります。「iDeCo(イデコ)は投資だから抵抗がある」と思われている方は、iDeCo(イデコ)の運用商品として預金や保険などの元本確保型の商品で運用することも可能ですので、そのような選択肢も含めて検討して頂ければと思います。

最後に

今回は令和2年4月にスタートした私立高校授業料実質無償化と、その基準を満たすためにiDeCo(イデコ)の積立が役立つこともあるという事例をご紹介しました。

以前にもご紹介していますが、iDeCo(イデコ)による所得控除の効果は保育料についても同じようなことが言えます。

(参考)乳幼児を持つ共働き世帯必読!iDeCo活用で保育料を下げる方法

他にもiDeCo(イデコ)によって課税所得が低くなると、所得税額、住民税額が下がりますし、例えば株式などの配当所得がある方の場合、配当所得についてはあえて所得税は確定申告により総合課税、住民税は申告不要という課税方式を選択することで、配当所得に対する税率を下げることも可能になります。

給付金や税金については、なかなか体系的に学ぶ機会も少ないため、どのような基準でどうなるというルールを理解するのは難しいかもしれません。しかし、ちょっとした工夫で条件を満たせることもあり、知っているか知らないかで何万円、何十万円といったお金の差になることもあるわけです。

このような制度については正しく理解して、最大限有効にご活用頂くのがよいと思います。まずはご自身の状況について正確に把握するところから始めて頂ければと思います。

auのiDeCoに関する

auのiDeCoに関する