年金制度改正から考える公的年金と確定拠出年金の受給開始年齢

令和2年5月29日、「年金制度の機能強化のための国民年金法等の一部を改正する法律案」が通常国会で成立、公的年金制度や企業年金制度が見直されることになりました。今回の改正により、被用者保険の適用拡大、在職中の年金受給のあり方の見直し、受給開始時期の選択肢の拡大、企業年金・個人年金の見直しなど様々な年金制度改正が行われることになりました。今回は、改正の中でも受給開始時期の選択肢拡大に注目して、私たちが受給する際にどのように考えればよいのかについて考えてみたいと思います。

公的年金の受給開始年齢とは?

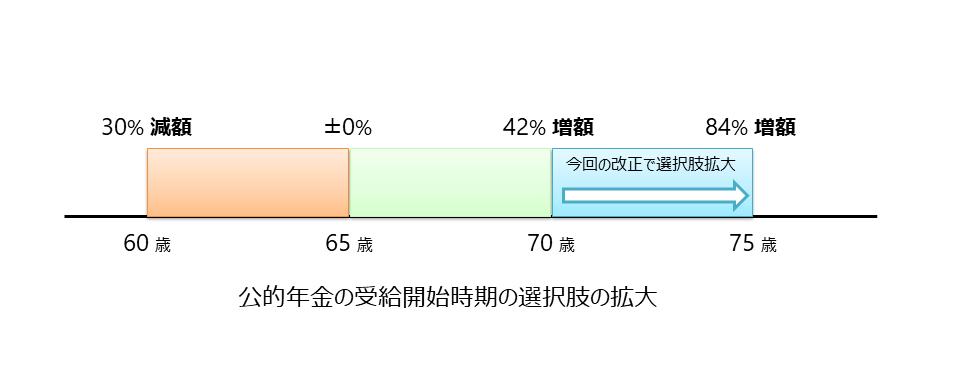

制度改正の前に、まずは現在の公的年金の受給開始年齢について確認してみましょう。現在の公的年金(中でも老齢基礎年金や老齢厚生年金)は原則65歳から受給することができますが、ご自身の選択により、60歳から70歳の間の好きなタイミングから受給を開始することができます。これは繰上げ、繰下げと呼ばれているのですが、65歳から受給する場合と比べて、60歳に早める(繰上げる)と30%減額(1ヶ月あたり0.5%の減額)、70歳に遅らせる(繰下げる)と42%増額(1ヶ月あたり0.7%の増額)されます。そして、一度繰上げ、繰下げをすると、その支給水準が一生にわたって継続することになります。

今回の制度改正によって、繰下げ受給の上限年齢が70歳から75歳に引き上げられることになりました(令和4年4月実施)。そして、70歳以降に繰下げた場合の1ヶ月あたりの増額率は0.7%と変わりませんので、75歳まで繰下げると84%増額することになるわけです。

確定拠出年金の受給開始時期は?

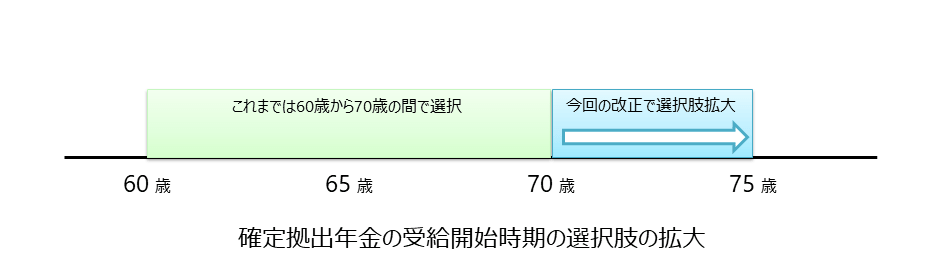

一方、私的年金の1つである確定拠出年金(企業型DCおよびiDeCo)の受給開始時期は、現在、60歳から70歳の間で好きなタイミングを選択することができます。確定拠出年金の場合はご自身の運用金額を、一時金として受け取るか、年金形式で受け取るか、もしくは一時金と年金の組み合わせか、ということで選択できます。

今回の制度改正によって、公的年金の受給開始時期の選択肢の拡大に合わせる形で、確定拠出年金の受給開始時期についても上限年齢が75歳へと引き上げられることになりました(令和4年4月実施)。

公的年金と確定拠出年金はどのようなタイミングで受け取るべきか?

では、公的年金に加えて、確定拠出年金(企業型DC/iDeCo)を受給できる方の場合、どちらをどのようなタイミングで受け取るのがよいのでしょうか。

受給を考える上で考慮すべき公的年金と確定拠出年金の最大の違いは給付が終身かどうか、だと考えています。つまり、公的年金の給付は終身ですので、生きている限りは一生涯にわたって受給し続けることができます。一般的に長生きできるのはよいことかもしれませんが、生きていく上でのお金が足りなくなってしまうリスクを伴うとも言えるでしょう(長生きリスク)。一方、確定拠出年金は企業もしくは個人として掛金を拠出して積み立てながら運用してきた金額ですので、受給できる金額は一定金額となります。つまり、一時金として一括で受け取るか、最長20年の年金形式で受け取るかで受給期間は異なりますが、どれほど長期で受け取ろうとしても最長20年になるというわけです。

このような観点から考えると、確定拠出年金は金額が限られていることから、現役引退後の勤労所得がなくなった(もしくは減少した)タイミングから一定期間生活費をカバーする中継ぎとして受け取り、その間に公的年金はできるだけ受給開始を繰下げることで増額された水準を終身で受けとっていくという選択肢がよいのではないかと思います。

公的年金と確定拠出年金を受け取る具体的な事例

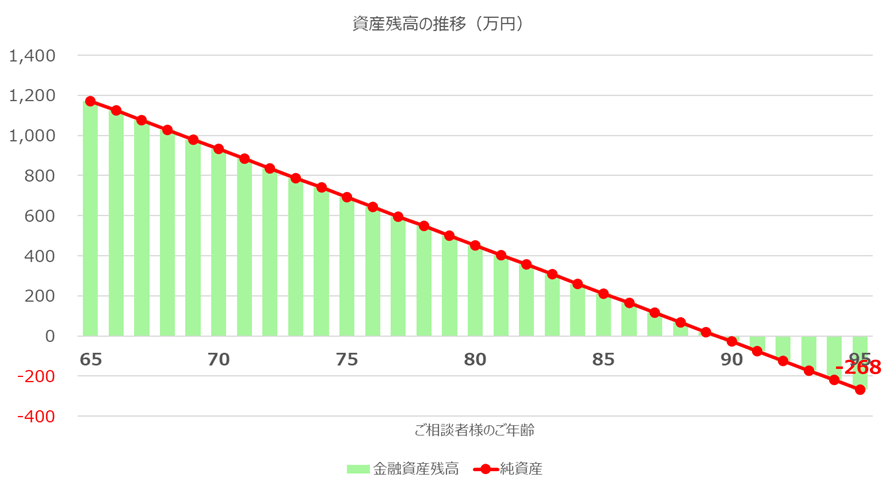

次のような前提で、1つの具体例を考えてみたいと思います(なお、以下の事例ではあくまで考え方をお伝えするのが目的であるため、社会保険料や税金等の影響を割愛し、受給額=手取り金額としてお示ししております)。

- 公的年金を65歳から受給する場合、年間192万円受給できる

- 65歳時点での確定拠出年金(DC)の残高は720万円、それ以外の金融資産は500万円

- 65歳時点での生活費は年間240万円で、その後も変わらず

この方が65歳でDCを一時金として全額受けとり、65歳から公的年金の受給を開始した場合を考えてみます。生活費の240万円に対して公的年金収入は192万円ですから、年間48万円の赤字となります。65歳時点の金融資産総額は1,220万円ですので、毎年48万円を取り崩していくとすると、1,220/48=25.4年となり、今後も生活費が変わらなかった場合は90歳過ぎでお金がなくなり、生活費を減らしてくことになります(実際には高齢になるにつれて、基本的な生活費は低下していくと思いますが、ここでは単純に一定としています)。

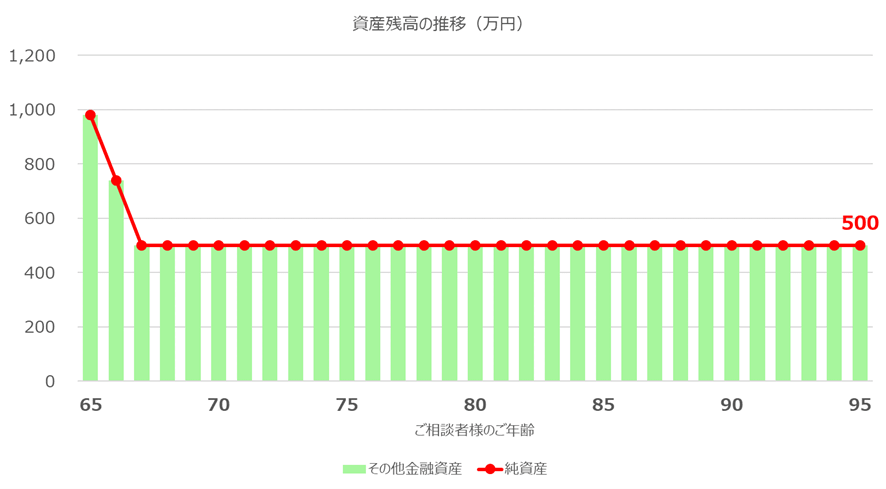

一方、この方が公的年金を3年間繰下げて68歳から受給する場合、公的年金は192万円✕0.7%/月✕36ヶ月=48万円増額されることになりますので、年額240万円となります。しかし、65歳から68歳までの3年間はお仕事をしていなければ無収入になりますので、生活費240万円✕3=720万円を取り崩す必要があります。DCの残高720万円相当を取り崩して生活費として使うことになりますが、それでも68歳時点で500万円は残っていますし、68歳からは増額された公的年金収入240万円は、生活費240万円と同額ですから、手元の金融資産を取り崩すことなく生活していけることになります。

このように公的年金の繰下げ受給を活用すると、日々の生活は公的年金収入でまかない、手元にある500万円は医療や介護などで必要になった時のためにとっておく、といった形で、生活費という面では、いつまで長生きしたとしても不安になる可能性は低いのではないでしょうか。

今回は、3年間だけ繰下げた例でご説明させて頂きましたが、繰下げ可能期間が75歳まで引き上げられましたので、例えば70歳までは働きながら生活費の一部を稼ぐことで取り崩し額をおさえつつ、70歳、もしくはそれ以降に公的年金を繰下げることで、増額した金額を生涯にわたって受給するという選択肢が可能になってくるというわけです。

最後に

老後のお金についてプランニングする際には、より現実的には、家族構成、資産状況、いつまでどのくらいの収入で働くか、企業型DC以外の各種企業年金など、お一人お一人の事情は異なります。こういった条件をもとに、様々な観点から検討して受給開始時期を選択していくことが重要になってきます(実際には今回割愛した税、社会保険料を考慮した手取り金額で検討することが重要になってきます)。

一般の方がご自身で検討するのは難しい面もありますので、そのような場合には専門家に相談しながら検討していくのがよいでしょう

老後のお金についてできるだけ不安を感じられることなく、豊かで幸せな人生を送って頂ければと思います。

auのiDeCoに関する

auのiDeCoに関する