iDeCoで積み立てたお金の受け取り方

現役時代はiDeCoに拠出したお金が所得控除になり税制メリットがあるのはみなさんご存知かもしれませんが、では、みなさんがiDeCoで積み立ててきたお金を老後に受け取る際には、どれほどお得なのでしょうか。

今回はiDeCoで積み立てたお金の受け取り方についてご説明したいと思います。

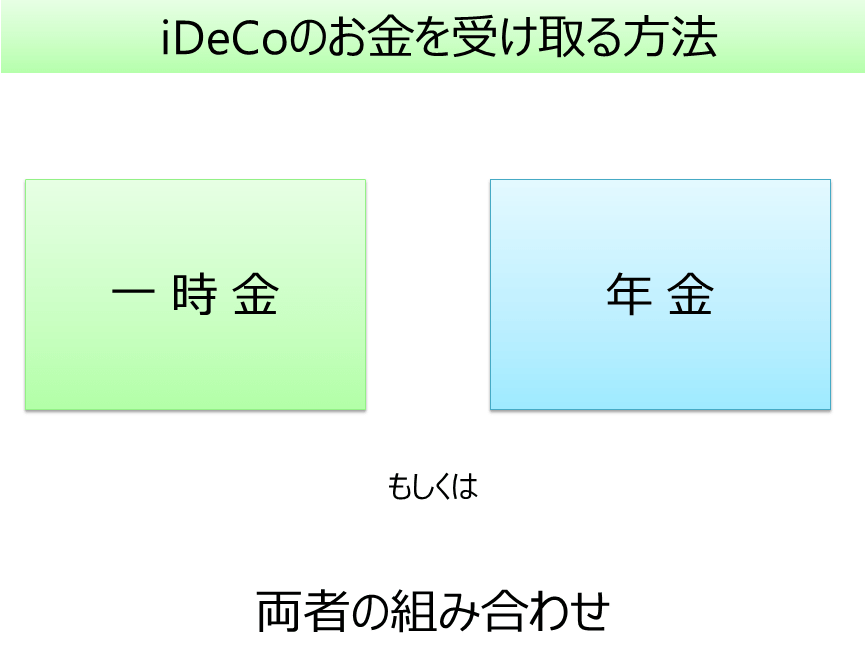

iDeCoのお金は一時金または年金で

iDeCoで積み立てたお金は、60歳以降70歳までの間に受け取り始めることになります。そして受け取る方法は、

- 一度にまとめて受け取る一時金

- 5年から20年といった期間にわたって毎年受け取っていく年金

- 一時金と年金の組み合わせ

のいずれかで加入者が選べることになっています(※)。

では一時金と年金のそれぞれでどのような税制上のメリットがあるのか、確認していきましょう。

具体的に考えるために次のような前提で考えることにします。

前提 :

30歳でiDeCoに加入、毎月23,000円ずつの積み立てを60歳まで継続。30年間の平均利回りを3%として、iDeCoで積みたてたお金は60歳時点で約1340万円(累計拠出額は828万円ですが運用益の部分は非課税です)。

iDeCoを一時金として受け取る

まず一時金として受け取る場合です。この場合、税制上は退職所得という扱いになり、受け取る金額(退職所得の中の収入金額)から、退職所得控除と呼ばれる金額を差し引いた金額に2分の1を乗じた金額に対して税金(所得税・住民税)が課されます。

具体的に計算してみましょう。まず退職所得控除の金額ですが、これは次の表のように計算します。

退職所得は、その名の通り、退職金を受け取ったときがイメージしやすいと思います。退職金の場合は何年間勤続したかという勤続年数に応じて退職所得控除を計算するのですが、iDeCoの場合は積み立てでお金を拠出した期間をこの勤続年数とみなして計算することになります。今回の例では、30歳から60歳までの30年間、つまり表の中のAは30年になります。

表の下段のパターンになり、退職所得控除額は

800万円 + 70万円 × (30年 – 20年) = 1500万円

となります。これから、退職所得の金額を計算すると、もし他に退職一時金などがなければ

(1340万円 – 1500万円) × 1/2 = 0(マイナスの場合はゼロ)

となりますので退職所得はゼロ、つまり税金は発生しません。退職所得は他の所得とは別に計算される分離課税です。

30年間で828万円を積み立てて、その結果1340万円に増えたわけですが、受け取る時には税金がかからないのです(他に退職一時金などがある場合は原則として合算されますのでご留意ください)。

iDeCoの力強い税制メリットをご理解頂けるのではないでしょうか。

iDeCoを年金として受け取る

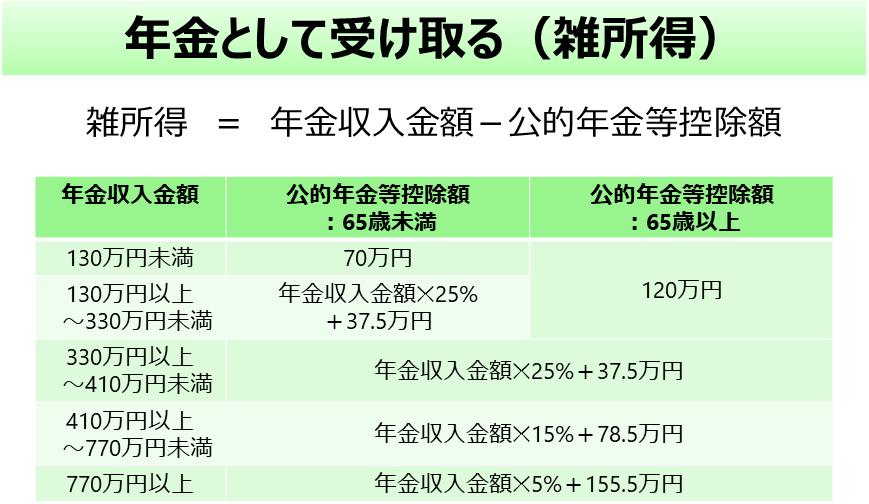

次に年金として受け取る場合です。このiDeCoを年金として受け取る場合は、税制上は雑所得という分類になり、受け取る金額から公的年金等控除額を差し引いたものを所得として計算します。こちらの場合も同じ雑所得に分類される他の所得(公的年金収入など)がある場合は合算するのですが、今回は雑所得がiDeCoのお金だけだったとして計算してみます。

1340万円を10年にわたって年金の形で受け取る場合(1年あたり134万円)を考えてみましょう。年金で受け取る場合、受け取り続ける間も運用を継続できるので、投資信託など評価額が変動する商品で運用を継続した場合には、受け取る金額は変化していくことになります。しかし、ここでは簡単のため60歳でいったん全額を預金商品にスイッチングし、金額が変動しないという前提で計算します。

雑所得の金額を計算するには、公的年金等控除額を計算する必要があるのですが、上の表にあるように65歳未満と65歳以上で計算式が異なります。

まず65歳未満で年金収入が134万円の場合、公的年金等控除額は

134万円 × 25% + 37.5万円 = 71万円

となりますので、雑所得の金額は、

134万円 – 71万円 = 63万円

となり、この雑所得金額が他の所得と合算されて、総合課税という形で課税されるわけです。例えば60代前半で会社員として働いていた場合は給与所得と、個人事業主として働いていたら事業所得と、また不動産等お持ちの場合は不動産所得と、それぞれ合算される形になります。

次に65歳以上の場合ですが、年金収入金額が134万円の場合は一律120万円ですので、雑所得の金額は、

134万円 – 120万円 = 14万円

となり、この金額が他の所得と合算されることになります。

年金形式で受け取る場合に一つ注意が必要な点は健康保険料です。総合課税としての所得に合算されますので、国民健康保険などに加入されている方は健康保険料が上昇する可能性があることにご留意ください。

最後に

今回はiDeCoとして積み立てたお金の受け取り方についてご説明しました。税制の話が中心となりましたが、実際には、税制以外にも以下のようなポイントを考慮に入れて考えていく必要があります。

- 60代でどのような働き方をしてどのくらい収入が見込まれるのか

- 60歳時点でまとまったお金が必要になるか

- 公的年金は何歳から受け取るつもりか

- 会社員の方の場合、勤め先からの退職金や企業年金は受け取れるのか

すべてを考慮して最適な受け取り方を検討するのはなかなか難しいと思いますので、60歳に向けて早めに専門家にも相談しながら決めて頂くのがよいと思います。

※ここでは一般論として説明していますが、実際には各運営管理機関によって対応状況は異なりますので、詳しくは加入されている運営管理機関でご確認ください。

auのiDeCoに関する

auのiDeCoに関する