約219兆円もの年金積立金はどのように運用されているのか? 運用目標やアセット・アロケーションを解説

日本の公的年金では、納められた保険料のうち、まだ給付に充当されていないお金が年金積立金として運用にまわされています。その額はなんと約219兆円(2023年度第1四半期末現在)。今回は、これほどのお金がどういった資産に投資されて運用されているのか、具体的に確認していきます。

賦課方式で運営されている公的年金保険制度

公的年金保険は、現役時代に保険料を納め、基本的に65歳から老齢年金として給付を受ける仕組みです(老齢以外にも、万が一の時の遺族給付や障害になった場合の障害給付もあります)。

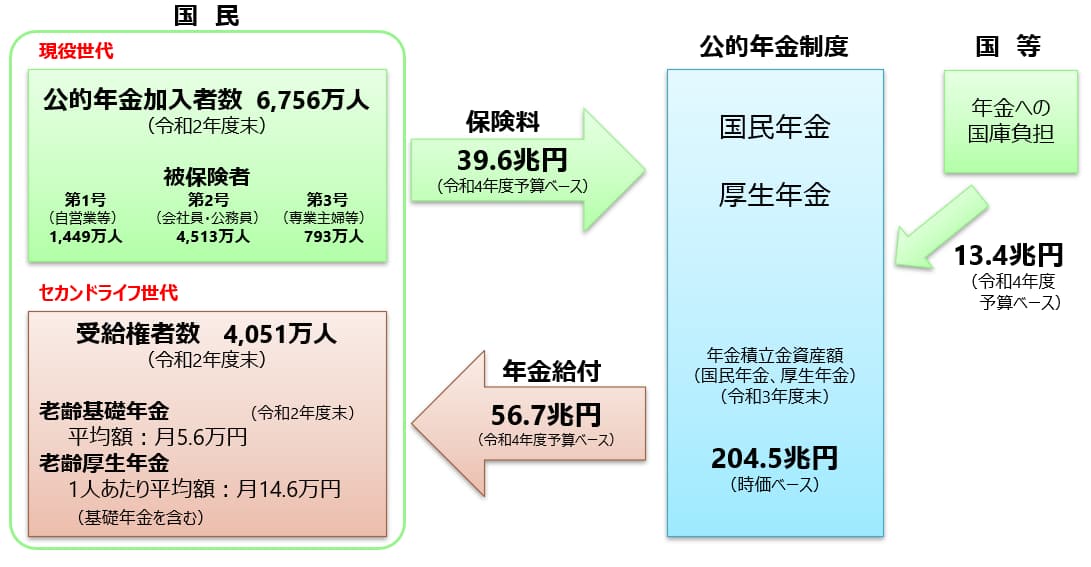

この公的年金保険制度の財政状況は次の図のようになっています。

左側が国民全体で、上段が保険料を納めている現役世代、下段が主に老齢年金を受け取っているセカンドライフ世代です。現役世代(加入者)は約6,756万人で、1年間あたり約39.6兆円の保険料を納めています。一方、セカンドライフ世代(受給権者)は約4,051万人で、1年間あたり約56.7兆円の年金給付を受けています。また、図中右上の国庫からは1年あたり約13.4兆円が年金へ拠出されています。

つまり、公的年金財政全体の収支を簡単に計算してみると、

= 年金給付 – 保険料 – 国庫負担

= 56.7兆円 – 39.6兆円 – 13.4兆円

= 3.7兆円

となります。この数字だと保険料と国庫負担だけでは3.7兆円足りないことになりますが、足りない場合は、基本的にこれまでに蓄積されてきた年金積立金から取り崩されていくのです。

このように年金給付と保険料、国庫負担の収支が長期的には常に黒字というわけではありませんので、その足りない部分を調整弁的に取り崩していくお金が年金積立金というわけです。水量を調節するダムのようなイメージですね。

年金積立金は、過去に納付された保険料でこれまでに給付にまわされていないお金が積み上がったもので、最新の数字では約219兆円(2023年度第1四半期末現在。上図では2021年度末で204.5兆円と記載)となっています。

219兆円と言われてもなかなかピンと来ないかもしれませんが、巨額であることは間違いありません。この年金積立金は、そのままにしておいても増えませんので、2001年から株式や債券などに投資されて運用されています。そして運用を行っているのが、年金積立金管理運用独立行政法人(Government Pension Investment Fund, GPIF)です。

この219兆円ものお金がどのように運用されているのか、GPIFが公表している業務概況書を参照しながら確認していきます。

年金積立金の運用目標は、賃金上昇率 + 1.7%

年金積立金の運用では明確な目標が定められており、主務大臣である厚生労働大臣が定めた「中期目標」において「長期的に積立金の実質的な運用利回り(積立金の運用利回りから名目賃金上昇率を差し引いたもの)1.7%を最低限のリスクで確保すること」と要請されています。

利回りについて式で書くと次のようになります。

つまり、「どんなリスクを取ってでもとにかくお金を増やせばいい」といったことではなく、目標とする利回りを確保できるのであれば、リスクは最低限におさえておくというわけです。

個人の方が将来に向けた資産形成で投資をしていく際にも、何年後にどのくらいの金額を目標とするか、そのためにはどのくらいの利回りが必要でそれはどのくらいのリスクを取る必要があるのか、などしっかり確認した上で、資産運用に取り組んでいくことが大切です。

運用資産額は当初の38兆円から200兆円超へ拡大し、累積収益額は100兆円超

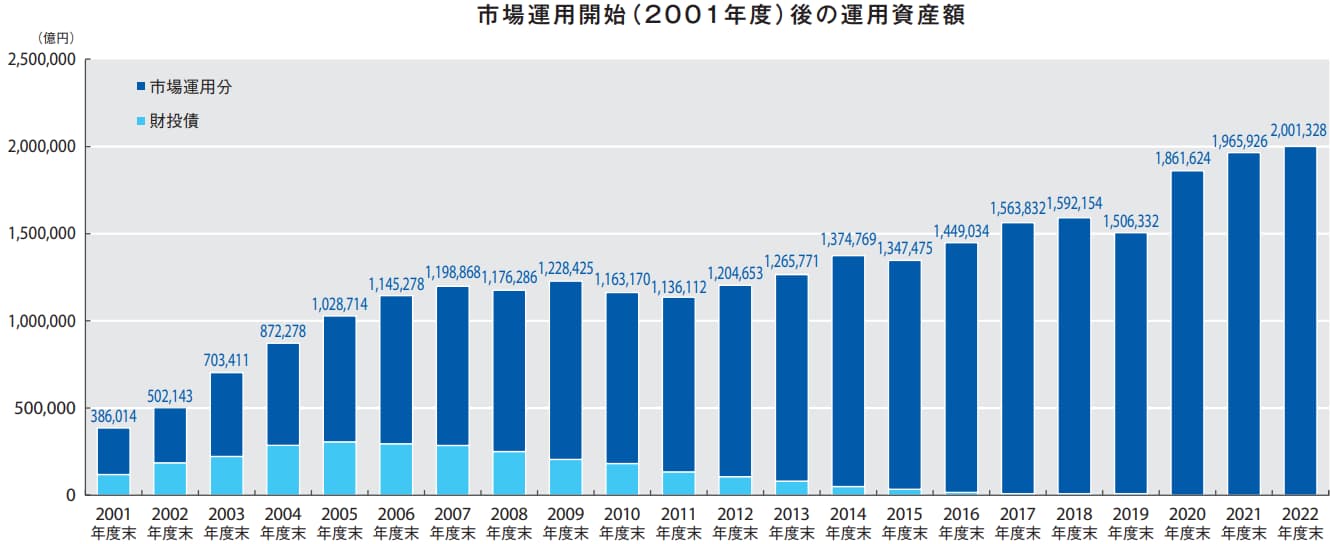

現在でこそ200兆円を超えている運用資産額ですが、2001年時点では約38.6兆円と5分の1未満の規模でした。それが20年以上の長期運用をすることで、ここまで増えてきたのです。

運用資産額は、投資の元本相当部分と、儲けである収益部分に分かれますが、各時点までの累積収益額のグラフは次のようになっています。

2022年度末では累積収益額が約108兆円ですから、運用資産額の半分強が投資によって生み出された儲け、つまり収益額になります。もし市場で運用していなかったらこの108兆円が生み出されていないわけですから、かなり大きな差と言えます。

年金積立金のアセット・アロケーション(資産配分)は?

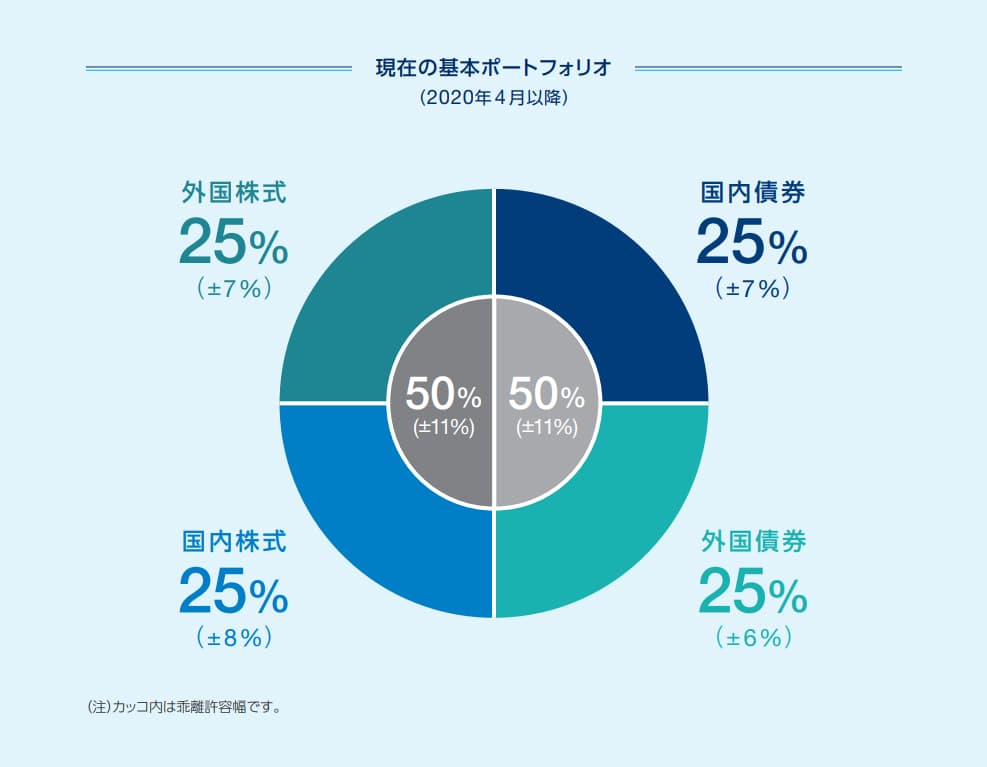

資産運用では、国内株式、国内債券、外国株式、外国債券などの各アセットクラスにどのくらいの割合を配分するか、つまりアセット・アロケーションが大切と言われていますが、年金積立金の場合にはどのようになっているのでしょうか。

次のグラフのように、国内株式、国内債券、外国株式、外国債券という4つのアセットクラスに25%ずつ、均等で配分されています。そして、国内および外国の株式合計および債券合計のそれぞれでも50%ずつと決めらた上で、それぞれの数字には乖離許容幅(カッコ内の数字)が定められています。基本的な配分割合を決め、そこから乖離許容幅を超えないように調整しながら運用されているわけです。

各アセットクラスの期待リターンは?

GPIFでは、上記のようなアセット・アロケーション(GPIFでは基本ポートフォリオと呼んでいます)を策定するにあたり、今後の期待リターン(利回り)を推計しています。国内債券、国内株式、外国債券、外国株式のそれぞれについては次のようになっており、地域にもよりますが、債券よりも株式の方がリターンは5%程度高いものの、リスクもそれ相応に高くなると推計されています。

| 資産区分 | 期待リターン (名目) | リスク (標準偏差) | 政策ベンチマーク |

|---|---|---|---|

| 国内債券 | 0.7% | 2.56% | NOMURA-BPI「除くABS」 |

| 国内株式 | 5.6% | 23.14% | TOPIX(配当込み) |

| 外国債券 | 2.6% | 11.87% | FTSE世界国債インデックス(除く日本、円ベース) |

| 外国株式 | 7.2% | 24.85% | MSCI ACWI(除く日本、円ベース、配当込み) |

出所:年金積立金管理運用独立行政法人(GPIF) 「2022年度 業務概況書」より筆者作成

高いリターンを求めるなら株式を多めに、低くても安定的なリターンを求めるなら債券を多めに、といった考え方が基本になります。

最後に

GPIFが運用している年金積立金は、年金財政計画の中では100年間かけて活用していくことになっています。個人の資産形成では、年齢にもよりますが、一般的には20 ~ 40年程度で資産形成し、現役引退後は運用を継続しつつも取り崩していくことになります。GPIFの運用スタンスなども参考にしながら、個人の方の資産形成の参考にしていただくとよいのではないかと思います。

(参考)厚生労働省「年金制度基礎資料集(2023年1月)」: https://www.mhlw.go.jp/content/12500000/000894794.pdf

auのiDeCoに関するお問い合わせ

auのiDeCoに関するお問い合わせ