配分変更とスイッチングの違いと運用見直しのタイミング

老後資金の準備として知名度が上昇しつつある確定拠出年金ですが、その加入者数は2021年3月末時点で企業型が約750万人、個人型が約190万人と、5年前の2016年3月末ではそれぞれ約550万人、約30万人でしたので、急増していることがわかります。

確定拠出年金では、定期的に(一般的には毎月)掛金を拠出して、投資信託などの運用商品を購入していくことになるのですが、その際に理解しておいていただきたい言葉として「配分変更」と「スイッチング」があります。今回は、この2つの違いと、どのような時に見直していけばよいのかについてご説明させていただきます。

配分変更とは?

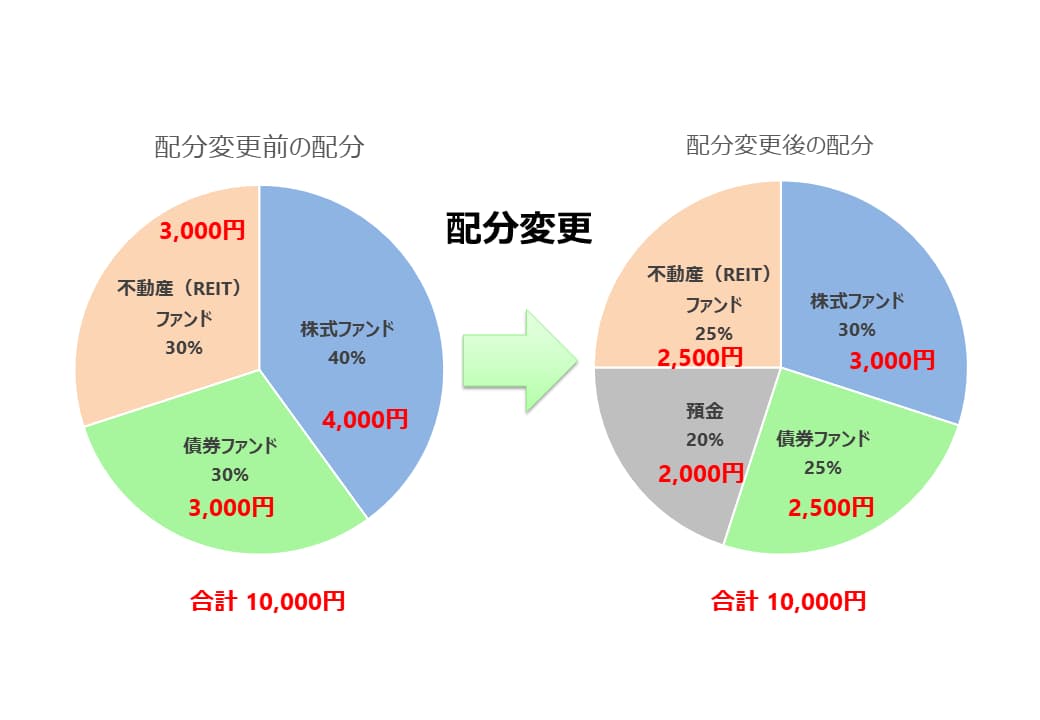

確定拠出年金では、一般的に毎月掛金を拠出し、自分で選んだ運用商品の買付を行っていきます。例えば、毎月10,000円の掛金を拠出している場合を考えてみましょう。10,000円の掛金を3つの投資信託、具体的には株式ファンド、債券ファンド、不動産(REIT)ファンドに振り分けているものとし、株式ファンドに4000円(40%)、債券ファンドに3000円(30%)、不動産(REIT)ファンドに3000円(30%)という配分にしていたとします。

この時に例えば、次のように今後拠出していくお金についての配分を変更することを「配分変更」と呼んでいます。

この例では、配分変更後は1つ運用商品の種類を増やし、その分すでに選択していた3つの運用商品の割合も変更しています。ただし、掛金の合計金額は配分変更前後では変わらず10,000円のままとなっています。

このように新しく拠出する商品を増やす場合もあれば、減らす場合もありますし、商品は同じまま金額のみ変更する場合もあります。いずれにしても、このように毎月投資していく対象商品をある時点から変更していくことを配分変更と呼んでいます。配分変更で変更になるのはあくまで、その時点以降で新規に拠出していく掛金のみとなります。つまり、これまで拠出しながら運用してきた残高については特に影響はありません。

この残高部分の運用商品の配分を変更することが、次にご説明する「スイッチング」です。

スイッチング(預け替え)とは?

確定拠出年金の運用商品は一般的に株式、債券、不動産(REIT)などを対象とした投資信託、そして元本確保型の預金や保険商品となっていますが、投資信託はマーケットの変動によって残高も大きく変動していく可能性があります。

その結果、当初決めていた各運用商品への配分割合である資産配分(一般的にはアセット・アロケーションと呼ばれています)から乖離してくることがあり、その残高の割合を一度に変更する、つまり資産を組み換えることをスイッチング(もしくは預け替え)と呼んでいます。

具体的な例で確認してみましょう。

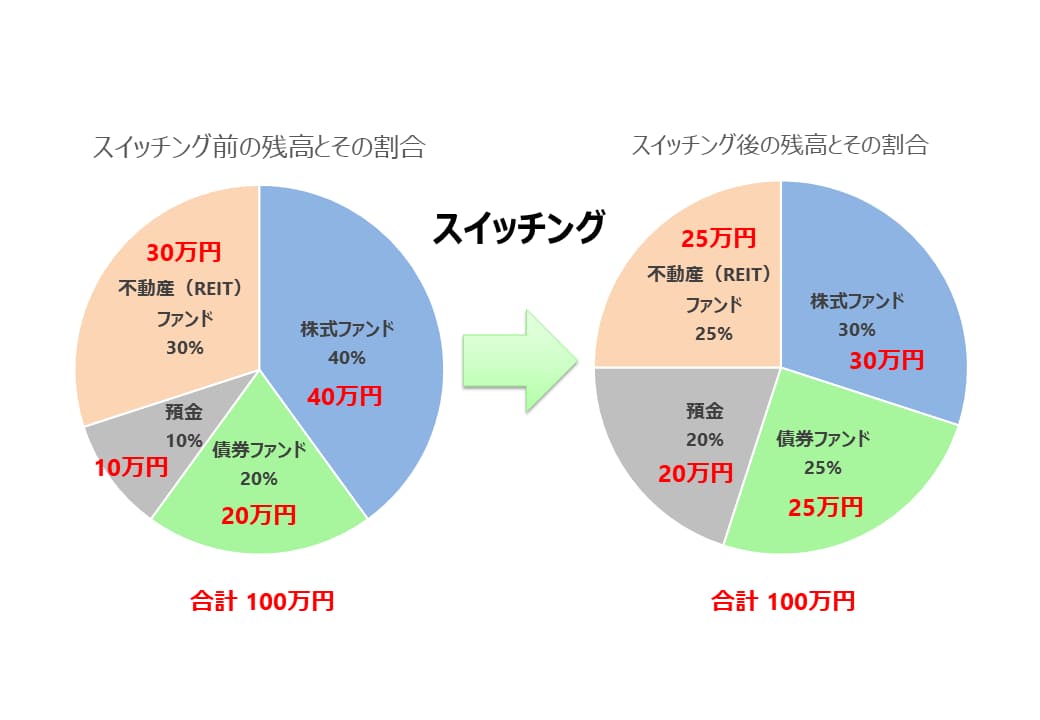

株式ファンド、債券ファンド、不動産(REIT)ファンド、預金の4種類の商品を次のような配分割合で拠出していたとします。

しかし、実際の運用残高は次の図の左側のようになっていたとします。このスイッチング前の残高を見ると、株式ファンドや不動産(REIT)ファンドが値上がりしたために、全体に占める割合が上昇したことがわかります。

そこで、上図右側のように残高の割合をもともと決めていた資産配分等に変更するわけですが、そのことをスイッチングと呼んでいます。グラフの下に残高合計を記載していますが、基本的にスイッチングの前後で残高合計は変わりません(厳密には信託財産留保額が発生する場合にはその分だけ減少します)。

今回のスイッチングを行うには、株式ファンドを10万円分売却、不動産ファンドを5万円分売却する一方、債券ファンドを5万円分購入、預金を10万円分購入、という注文を行うことになります。

一般的に、株式や不動産はハイリスクの資産、債券や預金はローリスク(もしくは無リスク)の資産と言われていますが、残高全体におけるハイリスク資産の割合が上昇した場合など、もとの資産配分に調整することがスイッチングの主な役割となります。

配分変更やスイッチングを行うべきタイミングは?

確定拠出年金は一般的に60歳まで掛金を拠出し続ける制度ですので、長い方は40年近く加入し、運用を継続していく制度になります。

今回ご紹介した「配分変更」と「スイッチング」はどのようなタイミングで行っていけばよいのでしょうか。短期的な視点と長期的な視点の2つからご説明致します。

まず短期的な視点ですが、一般にマーケットの変動によって、株式、債券、不動産(REIT)の価格は変動するため、それらを対象とした投資信託の基準価額も変動します。その結果、ご自身で設定した資産配分から、運用残高の実際の配分がずれてくることがありますので、その場合はスイッチングを行うことで元の配分に戻すことができます。

これは「リバランス」と呼ばれているものになるのですが、リバランスを定期的に行うことで運用パフォ-マンスが改善すると言われていますので、年に1回程度は配分がずれていないかチェックしながらリバランスをされるとよいかと思います。

次に長期的な視点ですが、これは確定拠出年金に加入し始めたばかりで運用残高もまだあまり大きくない時点と、あと僅かで60歳という実際の受給を考え始める時点では、リスク資産への配分を変更していくことも選択肢になります。例えば、アメリカでは株式などのリスク資産の比率は「100 – 年齢」にするべき、といった言い伝えがあるという話もあります。

このように年齢などによって、これまでと資産配分を大きく変更したくなった場合には、「スイッチング」を行って直近の運用残高を変更すると同時に、「配分変更」も行うことで今後の拠出割合も変更していくことが重要になります。

また一度に大きく変更するのではなく、時間をかけながら少しずつ目標の配分割合に向かって変更していきたい場合には、「スイッチング」を行わず、「配分変更」のみを行い、今後の掛金については割合を高めていきたい商品に集中していくという方法もあります。

最後に

確定拠出年金での運用は一般的に数十年といったスパンでの長丁場になります。中にはマーケットの動きを見ながら、スイッチングを多用して投資というより短期的な売買に近い取引をされている方もいらっしゃるようですが、長期的なリターンで重要となるのは、どの資産にどのくらいを配分するかという資産配分(アセット・アロケーション)です。

ご自身のアセット・アロケーションを設定の上、適宜「配分変更」と「スイッチング」を利用しながら、運用資産のメンテナンスをしていっていただければと考えています。

auのiDeCoに関する

auのiDeCoに関する