コロナ禍における年末年始の家計見直しポイント

新型コロナウイルス感染症により、2020年は誰にとっても忘れることのできない1年になったのではないでしょうか。コロナウイルスは引き続き猛威を奮っており油断ならない状況が続いていますが、ウィズコロナ時代における新しい生活様式が徐々に浸透してきているのではないかと思います。コロナ禍により、収入が大きく減少した方もいれば、飲み会が減った、旅行に行けなくなった等支出面でも大きく下がったという方もいらっしゃるかと思います。

今回は、2020年の家計状況を振り返り、今後の家計を見直す上でのポイントをご説明させて頂きます。

まずは手取り収入を確認しましょう!

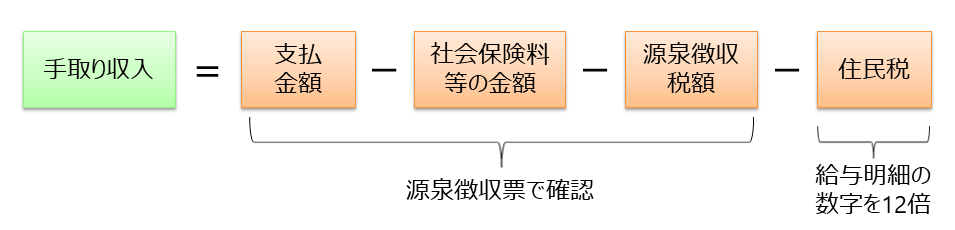

最初に2020年の手取り収入を確認しましょう。会社員の方は源泉徴収票を受け取られている時期だと思います。まだ受け取られていない場合も1月中には受け取れるはずです。源泉徴収票と12月の給与明細をご準備して頂き、次のように計算して手取り収入金額を確認してみましょう。

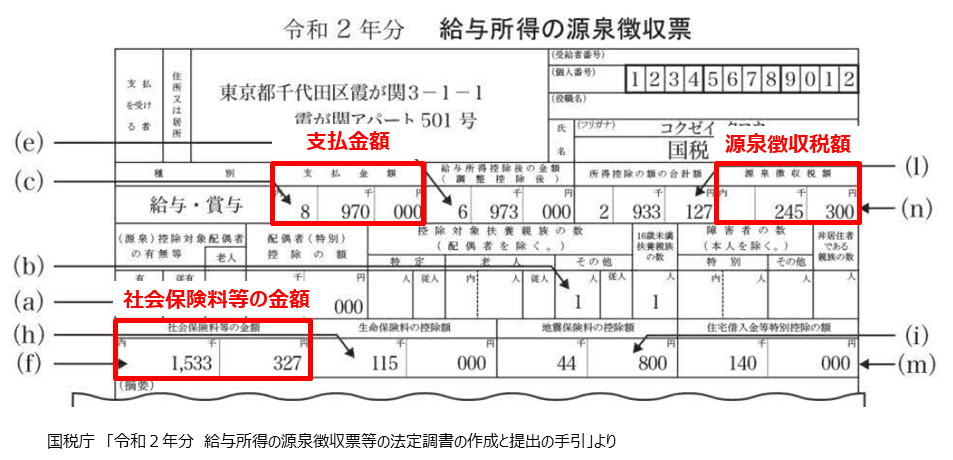

源泉徴収票の中で各項目は次のようになっています。また、住民税の金額は源泉徴収票には記載がないため、給与明細に記載されている金額を12倍して計算します。

ご自身の手取り収入を確認できたでしょうか。収入水準にもよりますが、一般的には給与収入の7~8割程度が手取り金額になるはずです。

給与や賞与で銀行に振り込まれている金額を合計すればいいのでは?と考えられる方もいらっしゃるかもしれませんが、給与天引きによる社内預金、持株会、財形など、ご自身で積立を設定されている場合にはその金額が銀行口座の数字だけでは反映されていませんので、注意が必要です。

また、個人事業主の方は、売上から直接的な経費を差し引き、その上で社会保険料(一般的には国民年金保険料と国民健康保険料)と所得税・住民税の金額を控除して計算することになります。毎年確定申告されていればそれほど難しい計算ではないはずです。

次に支出(生活費)を確認しましょう!

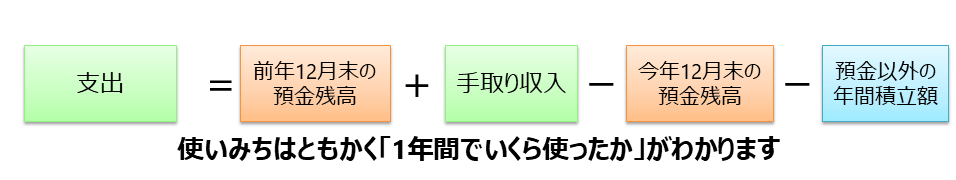

収入の次は支出(生活費)を確認していきましょう。「家計簿をつけていないのでわからない!」という方もいらっしゃると思いますが、使いみちはともかく、全体としていくら使ったかは次の式で確認できます。

昨年12月末と今年12月末の預金残高、最初に計算した手取り収入金額、そして預金以外に積立した金額(社内預金、持株会、財形、投資信託、つみたてNISA等)を確認し、計算してみましょう。生活費としていくら使ったかがわかるはずです。

支出については家計簿をつけている方もいると思います。紙のノートやパソコン、スマホのアプリなど様々な形態がありますので、ご自身で使いやすいものを選ばれるとよいと思います。

ここで家計簿をつける際の注意点をご説明させて頂きます。

最近はクレジットカードをはじめ、交通系ICカード、QRコード決済、電子マネーなど様々なキャッシュレス決済手段が広まり便利になってきています。ただ、一方で、家計簿をつける、支出を管理するという意味では、買い物をしたタイミングと実際にお金を支払うタイミングがずれたりする場合も多く、家計管理の難易度が高まっているかもしれません。その意味では、実際に決済されるタイミングではなく、買い物をした時点で家計簿に入力するというルールで行うようにしましょう。

また1つ注意して頂きたいのは、支出はあくまでその支出の目的、対象で管理するということです。例えば、スーパーで食料品を購入し、クレジットカードで3,000円支払ったとしましょう。家計簿としては、食料品3,000円と記録するべきです。たまに家計簿にクレジットカード3,000円と記録されてしまう方がいらっしゃいますが、それだと何に使ったのかが結局わかりません。

また、「クレジットカードでQRコード決済アプリに5,000円チャージした」という場合はどのように考えればいいのでしょうか。これは支出でしょうか?これはお金の置き場所がアプリに移動しただけであり、実際の支出ではありませんから、家計簿に記録する必要はないものです。A銀行の自分の口座からB銀行の自分の口座に5,000円送金した、A銀行の自分の口座から5,000円引き出して自分の財布にしまった、といった行為と同じですので、支出と混同しないようにしましょう。

家計としては黒字ですか?赤字ですか?資産形成額を確認しましょう

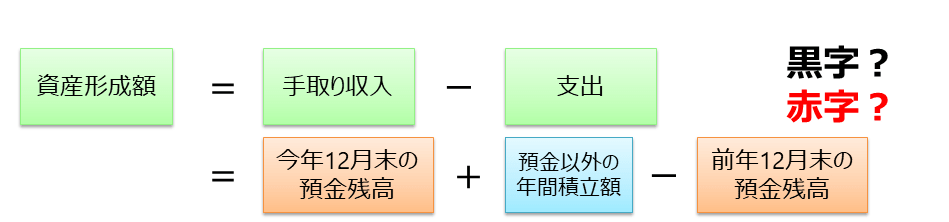

手取り収入、支出金額が確認できたら、最後に資産が増えたのか、減ったのか、次の式で確認してみましょう。

収入も減ったけど、それ以上に支出も減ったのでお金が貯まったという方もいれば、収入はあまり減ることなかったのでかなり貯蓄にまわすことができた、という方もいるでしょう。

手取り収入で支出を賄えていない場合には、支出を見直していきましょう。例えば、「新しい生活様式」となり、リモートワークが増えたという方も多いのではないかと思います。ご自宅での生活時間が増加したことで、ご自宅での通信費や光熱費などが増加した、という方も多いのではないかと思います。そのような場合には、通信費や光熱費についてプランの見直しを行いましょう。

また、住宅ローンや生命保険の見直しなど固定費の見直しもおすすめです。

資産状況について確認し、整理とともにリバランスも!

最後に資産の状況についても確認しておきましょう。資産の状況について以前書いた次の記事を参考にして頂き、4つに分けて管理されるとよいでしょう。

その上で、運用資産についても改めて確認しておきましょう。2020年はコロナウイルスにより2月中旬から株式市場が大きく崩れたものの、すぐに急回復し、その後も年末に向けては非常に堅調な展開となりました。安全資産と運用資産の配分がご自身のお考えから大きくずれていないか、ぜひチェックしておきましょう。

さらに資産配分が当初決めたものからずれている場合には、値上がりしている資産を一部売却して減らし、値下がりしている資産を購入するといったリバランスを行っておくとよいでしょう。ただし、(つみたて)NISA口座で運用されている資産については一度売却してしまうと非課税のメリットがなくなってしまうため、その点は注意が必要です。

最後に

新型コロナウイルス感染症がいつ収まるのか、また収まることなくインフルエンザのようにずっと共存し続けることになるのか、その影響は現時点ではわかりません。しかし、一つ確実なのは、今後半年、1年といった時間軸で、コロナ前の生活に戻ることはないということでしょう。

新しい生活様式に合わせる形で家計についても柔軟に対応していく必要があります。この年末年始はぜひ家計の見直しをされてはいかがでしょうか。

auのiDeCoに関する

auのiDeCoに関する