扶養内で働く主婦(夫)がiDeCoで節税するために必要な手続き、年末調整とは?

iDeCo(個人型確定拠出年金)は、積立期間中、運用期間中、受取時という3つのタイミングで税制優遇を受けることができる制度です。特に、積立期間中については、iDeCoの掛金が全額所得控除になるため毎年の所得税/住民税負担が軽減されることになり、iDeCoの積立を始めて1年目からその効果を実感できるものでしょう。今回は、積立期間中に確実に節税効果を得るために必要な手続きである年末調整についてご説明していきます。

扶養内で働く主婦(夫)がiDeCoにより所得税がゼロとなる仕組み

以下の記事で、扶養内で働く主婦(夫)がiDeCoを始めることで所得税がゼロになるという事例をご説明しました。

(参考)扶養内で働く主婦(夫)が知っておきたい年収の壁とiDeCoの節税効果

詳細は記事をご覧いただきたいのですが、簡単にご説明すると次のようになります。

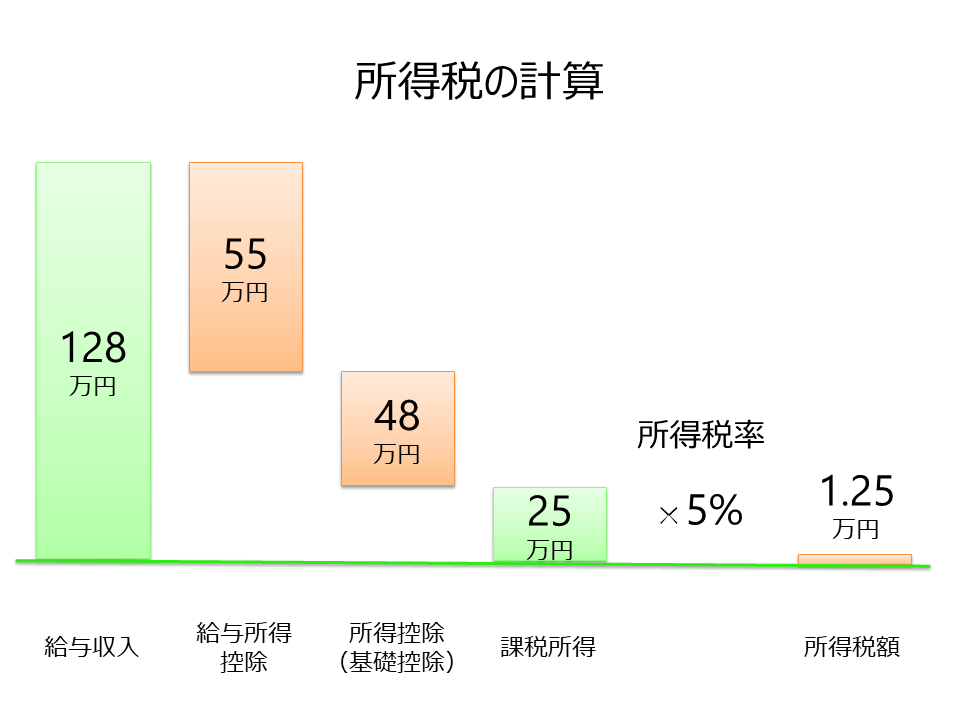

年収128万円という扶養の範囲内で働かれている方(年収130万円から社会保険加入となる職場)の場合、次のグラフのように、税金の計算上、給与所得控除(55万円)と基礎控除(48万円)を差し引いて課税所得を計算し、それに所得税率(5%)をかけて所得税額が12,500円となります。

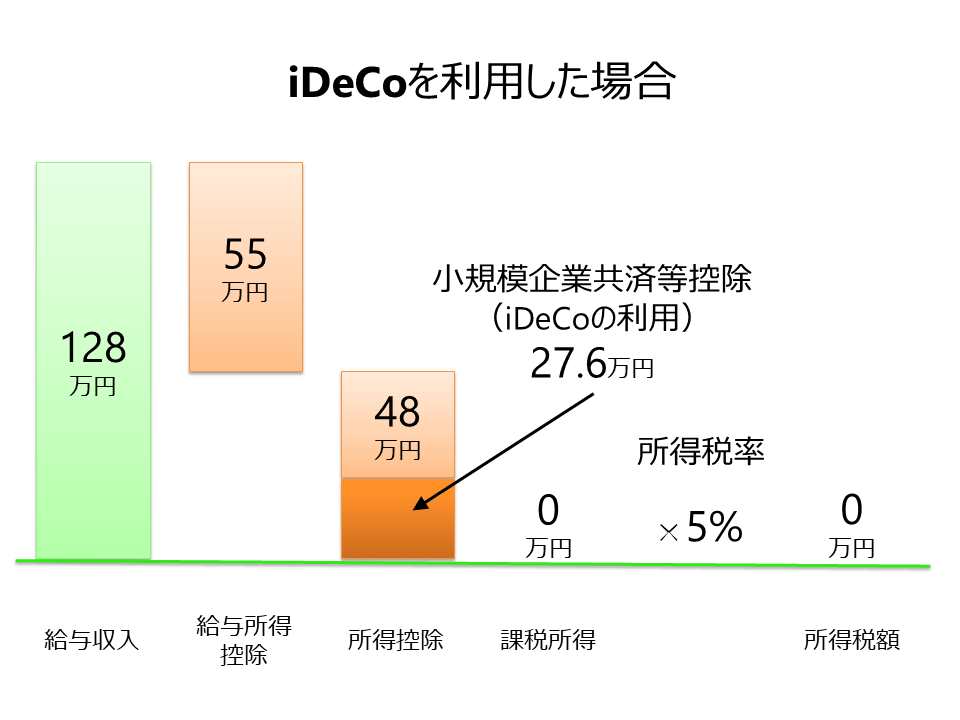

ここで、iDeCoを始めると、拠出した掛金全額が小規模企業共済等掛金控除という所得控除になりますので、月額23,000円(年間27.6万円)を拠出した場合、次のグラフのように給与収入(128万円)に対して給与所得控除(55万円)と所得控除額(48万円)、イデコを利用した小規模企業共済等控除額(27.6万円)を足し合わせた合計金額(130.6万円)が上回る事で課税所得金額が0円となり、所得税が0円となります。

iDeCoで節税するために必要な年末調整とは?

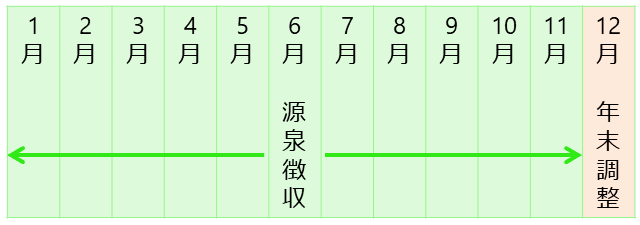

従業員が会社から給与やボーナスを受け取る時点では、会社が源泉徴収(天引き)という形で所得税を差し引いて支給しています。この差し引く金額は、国税庁の源泉徴収税額表で決められていて、実際にその年の年間の給与収入金額が確定した上で支払うべき所得税額とは一致していないのが一般的です。

そこで年間の収入金額が確定する年末に正確な所得税額で精算することになるわけですが、その手続きが年末調整と呼ばれるものです。

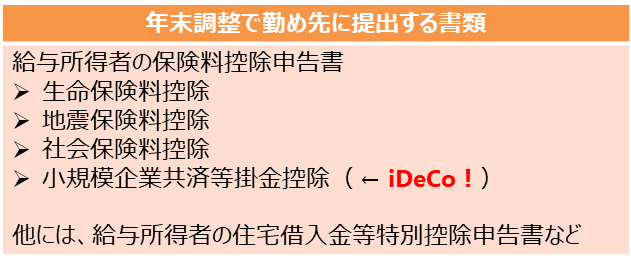

iDeCoにより所得控除(小規模企業共済等掛金控除)があることを勤め先に知らせるためには、年末調整で「給与所得者の保険料控除申告書」を提出します。この書類では、iDeCoの掛金が含まれる小規模企業共済等掛金控除の他に、生命保険料控除、地震保険料控除、社会保険料控除という計4種類の控除を申告できます。

生命保険料控除は、生命保険料を支払っている場合に対象となる所得控除で、一般的には最も馴染みがあるかもしれません。これは「一般の生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3つに分かれていて、それぞれの控除に該当する生命保険契約をしている場合には、生命保険料控除証明書を申告書に添付して勤め先に提出します。なお、平成24年1月1日以後に契約した新契約と、平成23年12月31日以前に契約した旧契約で控除限度額は異なります。

次の地震保険料控除は、居住用家屋等に対して地震保険料を支払っている場合に対象となる所得控除です。こちらは、損害保険会社から送られてくる地震保険料控除証明書を添付して提出します。

3つ目の社会保険料控除は、健康保険、国民年金保険、厚生年金保険、国民健康保険、介護保険といった社会保険料の保険料が対象となります。ご自身が被扶養者の場合はご自身の保険料はありませんが、家族の社会保険料(例えば、大学生の子供の国民年金保険料など)を支払った場合なども対象となります。

最後が小規模企業共済等掛金控除で、ここにiDeCoで拠出した掛金が含まれます。iDeCoの場合、国民年金基金連合会から毎年10月頃、小規模企業共済等掛金払込証明書がご自宅に送られてきますので、添付して勤め先に提出することで、拠出した掛金が全額所得控除となるわけです。

令和2年分の年末調整から電子化が始まります!

これまで年末調整の手続きは、紙の「給与所得者の保険料控除申告書」に記入し、各種控除証明書の原本を添付して提出してきました。

しかし、平成30年度税制改正によって、令和2年分の年末調整から、「給与所得者の保険料控除申告書」や各種控除証明書を勤め先に電子的に提出できるようになっています(法律上はできるようになっていますが、すべての法人が実務的に対応しているわけではありません)。

電子的に行うには、国税庁のホームページから「年末調整控除申告書作成用ソフトウェア」をダウンロードし、パソコンやスマートフォンで控除申告書を作成することになります。

なお、控除申告書の作成はこのソフトウェアを利用することにより電子的に作成できるのですが、添付して提出する各種控除証明書の方は必ずしもすべてが電子化に対応していないため、書面で送付されてくるものについては引き続き紙の書類を勤め先に提出することになります。

最後に

せっかくiDeCoを始めても、節税効果を受けるためには今回ご説明した年末調整をきちんと行う必要があります。慣れるまでは、耳慣れない言葉の書類と格闘しなければならないかもしれません。しかし、保険料控除の年末調整に関して言えば、手続きとしては決して難しいものではありませんので、一つ一つ確認しながら行っていただければと思います。

なお、何らかの理由により年末調整で手続きができなかった場合には、確定申告をすることでも税金の精算をすることが可能です。

手続きを終えたら、所得税や住民税の節税効果がきちんと反映されているかどうか、忘れずにチェックしていただければと思います。

auのiDeCoに関する

auのiDeCoに関する