ライフプランは作成すべき?作成するメリットと実際の事例を紹介

ライフプランという言葉は聞いたことがあるけれど、今は生活に困っていないし、作成するのも面倒という方が多いのではないでしょうか。 しかし、実際にライフプランを作成してみると、贅沢をしていない世帯年収500万円の4人家族の方は、このままだと教育費がピークのタイミングで貯蓄がゼロになってしまったり、高収入と言われている医師が実は老後1億の赤字というシミュレーション結果が出てしまったりと、「今は困っていないけれど、このままの生活を続けるとまずい!」というご家庭を沢山対応してきました。

そこで今回はお金について考えていただく第一歩として、「ライフプラン」をなぜ作るべきなのか、実際の事例も紹介しながら解説していきます。

ライフプランはなぜ作成したほうがいいのか?

ライフスタイルの多様化により「標準的な生活」がなくなりつつあるから

ライフプランはなぜ作成した方がいいのでしょうか。それは、結婚のタイミングやそもそも結婚するかどうか、出産、住宅購入をするか、理想の老後生活などライフスタイルが多様化しているからです。

それぞれが多様な選択肢から自分のライフスタイルを選び取っていくため、自分だけの計画が必要です。

お金の不安を感じやすい時代になっているから

時代の流れにより平均寿命が延びて人生100年時代になり、年金受給年齢が上がり、消費税や物価も上がり、しかし給与はなかなか上がらないという現状があります。

ひと昔前はお金の計画をしなくても何とかなっていた時代でしたが、今後は計画をせずに生活をしていると、自分が理想とするライフスタイルを送ることは難しくなっていくでしょう。

ライフプランとは?作成するメリット3選

ライフプランとは、「マイホームを建てたい」「子どもは3人欲しい」「教育費を大学まで出してあげたい」「趣味を楽しみたい」「ゆとりのある老後を過ごしたい」といった自分や家族の夢や理想を明確にしたうえで、その実現のために一生涯のお金の見通しを立てることです。

ライフプランを作成するメリット3選

- 将来いつどのくらいお金がかかるのか見える化できる

- いくら資産運用に回すべきか・どのくらい増やせば良いのかが明確になる

- 今の生活にいくら使ってよいのかが明確になる

ライフプランを作成しないと、住宅ローンの支払いや子育てに追われ、教育費は捻出できたものの、老後資金が貯まらなかったという事態になりかねません。

ライフプランを作成することで、教育資金をいくら出してあげることができるのか・住宅の適正価格がいくらか・老後までにいくらお金を貯めておけば良いのかといった人生の三大支出のバランスのとり方が分かります。

ライフプランを作成すると、ご自身がどのくらい資産を増やせば良いのかを把握することができるので、資産運用をおこなう際に過度にハイリスクな商品を選択してしまうリスクを軽減できます。NISAやiDeCoの掛け金や、どの運用先にするかなど方向性も見えてきますので、「資産運用を始めたいけど何から手を付けたら分からない」という方は、まずライフプランを作成してみることをお勧めします。

将来の見通しが立っていないと、月に5万円、10万円貯蓄ができていたとしてもずっと不安です。ライフプランを作成することで、今使って良い金額も明確になるので、実はそこまで貯蓄に回さなくても大丈夫だったということもあります。「この金額までは使っても大丈夫だ」といったように、今の生活でお金を使うことに対する罪悪感が少なくなることも大きなメリットです。

また、ライフイベントが起こる前に分かっていることで決断がしやすくなることや、人生でやりたいことを諦めないことに繋がると考えています。

ライフプランを作成すると…

① 将来のお金の流れを可視化できる

人生三大支出のバランスのとり方、ご家庭の課題を把握できます

② 課題に対して今何をすれば良いのか対策が明確になる

将来の生活を明確にしていくことで、収支改善や資産運用をどのくらいすれば良いのかといった必要な準備が見えてきます

③ 対策をしながら今の生活をすることで漠然としていた不安が解消され、今の支出に対しても罪悪感が生まれにくくなる

ライフプランの事例紹介

ここまでで、なぜライフプランを作成した方が良いのかを何となく理解していただけたかと思うので、最後に事例を紹介します。ライフプランを作成した上でFPがどのようなアドバイスをして改善をしていったのか見ていきましょう。

新婚夫婦、ライフプランニングの結果1,200万以上の赤字!改善して子供を諦めずに済んだ事例

ご家族構成(初回ご面談時)

| 夫 | 30代後半 | 会社員 | 約400万円 |

| 妻 | 20代後半 | 会社員 | 約260万円 |

| お子様 | ※2年後に出産 | – | |

| お子様 | ※4年後に出産 | – |

ご相談内容

結婚したばかりで、将来どのくらいお金がかかるのか分からないことと、夫が浪費家傾向で現在の貯金がふたり合わせても100万円のため、今後の住宅購入や子どもの教育費などを考えると漠然とした不安があり相談に来ました。

ご意向・現状

- 現在賃貸で二人暮らし9万円/月。近いうちに家を買いたい

- 子どもは2人ほしい。(2年後・4年後を想定)

- 教育プランは、子供が希望した時に大学までお金を出せる準備をしたい(私立文系を想定)

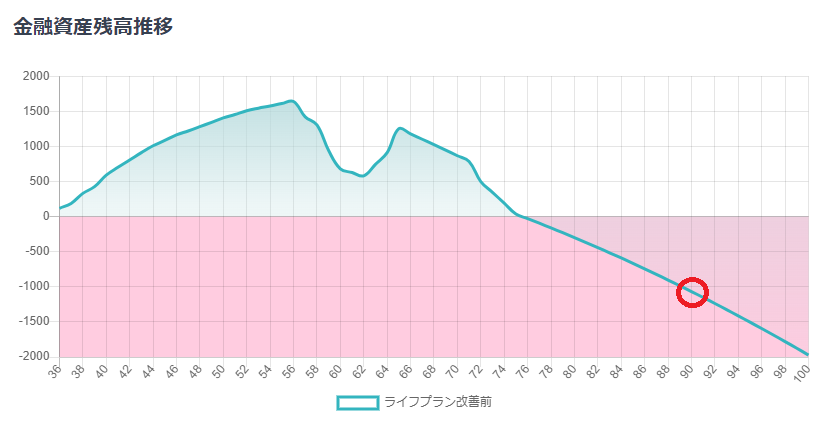

このほかに生活費や年間の支出などをお伺いした内容をもとに、ライフプランをシミュレーションすると、75歳で貯蓄の底がつき、90歳時点で約1,200万円の赤字になることが判明しました。

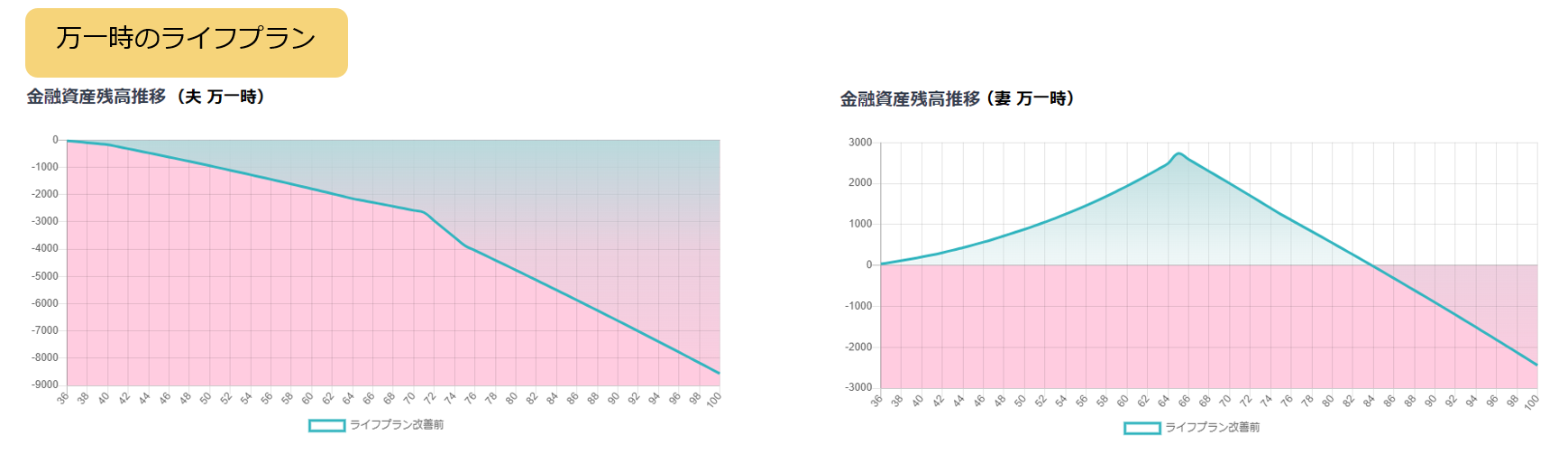

また、ご夫婦それぞれの万一時についてもシミュレーションしたところ、保障が足りていない状態が明らかになりました。このようにライフプランを作成すると、どのくらい保障を持つべきか適正な金額も出すことができます。

ライフプランの結果を見た妻は「やっぱり子ども2人は無理かな…」と諦めモードに。

しかし、実はFPからすれば対策の余地が十分ある内容でした。どのような改善を行うことで希望しているライフプランの実現ができたのか見ていきましょう。

アドバイス・ご提案内容

- 収支改善

- ご夫婦のお小遣い:▲月1万円

- ご夫婦の携帯代:▲月1万

- 住宅購入をすべきかどうか

- 十分に費用が貯めきれているわけではない老後を考えると、住宅を購入すること自体は推奨

- 当初の4,000万円の物件価格から3,500万円までを上限に探す、且つ2 ~ 3年以内に購入するのがベストと購入する時期も明確にしました

- 万一時の保障の確保

- 資産運用

(夫があるだけ使っていたので、平均利用額から1万円削減。利用額を決めて生活することに)

(夫・妻それぞれ ▲5,000円、キャリア変更で実現)

夫の万一時については保障がない状態だったので、国から受給できる遺族年金を加味した上で過不足がないように保障を確保。

住宅購入の際に団体信用生命保険(団信)で保障を確保することができるため、その際には保障を見直しする流れとなりました。

赤字になるタイミングが老後以降だったため、老後資金対策としてiDeCoを月1万円からスタート(年利4%と仮定し、30年間積み立てをしていくと約700万円になる想定)

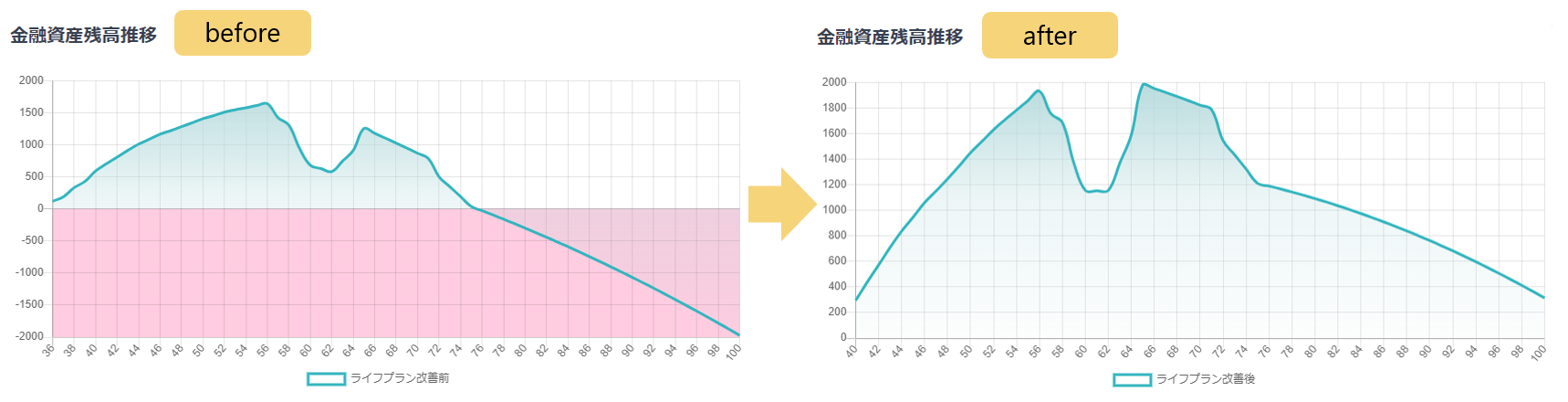

< ライフプランニングの結果>

ご夫婦と共に優先度を整理し、無理のない範囲でなにを・どれくらい調整すれば、夢や理想を諦めずに実現できるようになるのか、一つひとつ洗い出していきました。

その結果、お子様を育てることや住宅購入といったご夫婦の希望のライフプランを歩んでも経済的に赤字になることなく暮らせるようになりました。

まとめ

今回はライフプランをなぜ作るべきなのかを解説してきました。

実際にシミュレーションをしてみると「今は困っていないけれど、このままの生活を続けるとまずい!」という方が、実は数多くいらっしゃいます。

人が生きていく上でお金は切っても切り離せません。生涯お金に困らないようにすることはもちろん、ご自身の趣味や今の生活を存分に楽しむためにも、まずはライフプランを作ってみてはいかがでしょうか。

ライフプランをきっかけに、より人生が豊かになる方が増えれば大変嬉しく思います。

auのiDeCoに関するお問い合わせ

auのiDeCoに関するお問い合わせ