iDeCoきちんと反映されている?申請方法と確認方法

「iDeCoを始めたは良いものの、ちゃんと申請ができていたか不安」「反映をされているかどこで確認したら良いの?」という方も多いのではないでしょうか?

そこで今回はiDeCoの申請方法と掛け金が反映をされているかの確認方法について解説いたします。企業型確定拠出年金については今回触れていませんのでご了承ください。

そもそもiDeCoの控除とはどういう仕組みなのか?

iDeCoで拠出した掛金は、全額が「小規模企業共済等掛金控除」という所得控除の対象となり、所得税・住民税の負担が軽くなります。

【具体例】どのくらい節税されるのか

iDeCoの節税効果は、職業や収入によって異なります。

今回は年収400万円の会社員の方が、30歳から65歳までiDeCoを活用した場合どのくらい節税されるのかシミュレーションをしてみます。

| 毎月の掛け金 | 年間の節税額 | 35年間の節税総額 |

|---|---|---|

| 5,000円 | 9,000円 | 315,000円 |

| 10,000円 | 18,000円 | 630,000円 |

| 20,000円 | 36,000円 | 1,260,000円 |

毎月の掛金が5,000円の場合は年間の節税額が9,000円、35年間の総額は31.5万円となりました。このように拠出額が多ければ多いほど節税される金額も比例して大きくなります。

ただし、会社員の中でも企業年金の加入状況によってiDeCoの掛金上限が変わったり、自営業や専業主婦の方など、ご職業によっても節税される金額が変わります。人によっては、30年間の総額で500万円以上の節税になることもありますので、ご自身の場合はどのくらい節税になるのか、この機会にシミュレーションをしてみましょう。

所得控除を適用するための手続き方法(提出が必要な書類)

iDeCoにいくら拠出したかを、自営業であれば「確定申告」、会社員や公務員であれば「年末調整」で申告することで、所得控除が受けられます。

ここでは、所得控除を適用するための手続き方法について解説していきます。

確定申告の手続き方法

確定申告の対象者は主に自営業ですが、会社員や公務員でも、以下の場合は確定申告が必要となります。

- 年末調整での申請を忘れてしまった

- 小規模企業共済等掛金払込証明書が年末調整の期日に間に合わなかった

- 小規模企業共済等掛金払込証明書の送付後に、掛け金額が変更になった

- 年収が2000万円を超えている、または副業等の所得額が20万円を超えた

【確定申告の手続き方法】

手順1: 「小規模企業共済等掛金払込証明書」を受け取り、保管する

手順2: 確定申告書に必要事項を記入する

手順3: 「小規模企業共済等掛金払込証明書」と「確定申告書」を税務署に提出する

手順1:「小規模企業共済等掛金払込証明書」を受け取り、保管する

iDeCo(イデコ)の実施主体である国民年金基金連合会から「小規模企業共済等掛金払込証明書」が届きます。1年間掛金を払ったことを証明する重要な書類のため、申請まで無くさずに保管をしておきましょう。

手順2:確定申告書に必要事項を記入する

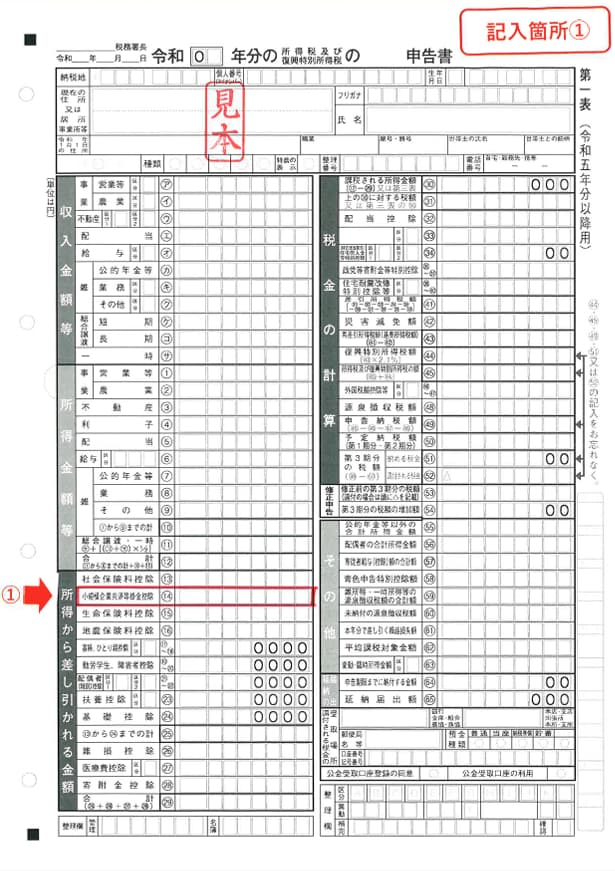

第一表の左下部分にある「小規模企業共済等掛金控除」の欄に、手順1の「小規模企業共済等掛金払込証明書」に記載された金額(1年間に支払った総額)を記入します。加えて生命保険料控除や地震保険料控除など、その他の所得控除があれば合計した金額を「⑬ ~ ㉔までの計」に記入します。

※会社員や公務員の場合は「確定申告書A」・自営業の場合は「確定申告B」を使用

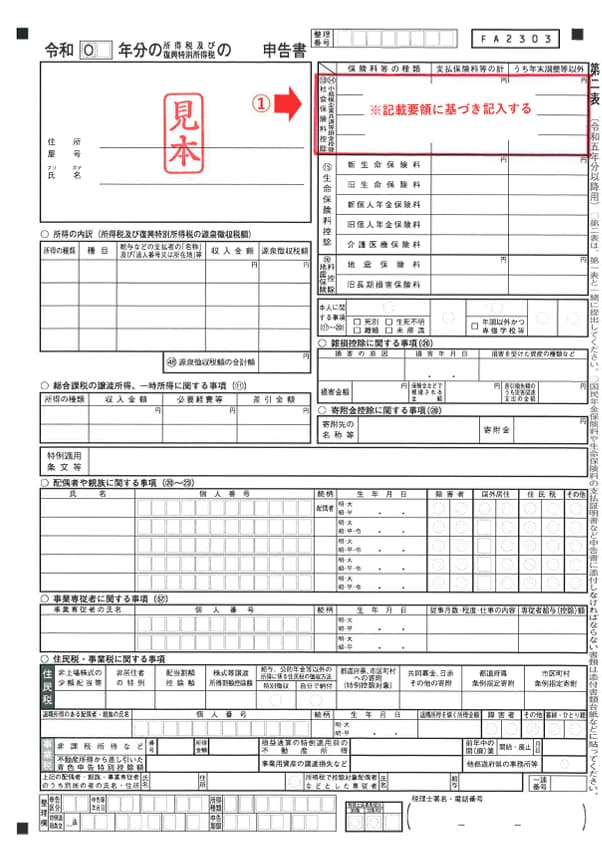

次に第二表の右上部分にある「小規模企業共済等掛金控除」で、「保険料等の種類」の欄に「個人型確定拠出年金」と記入し、「支払保険料等の計」の欄に小規模企業共済等掛金払込証明書に記載された金額を記入します。

手順3:「小規模企業共済等掛金払込証明書」と「確定申告書」を税務署に提出する

保管していた「小規模企業共済等掛金払込証明書」と記入した「確定申告書」を税務署に提出します。

所得税分の還付金は、確定申告を提出した日から1か月 ~ 1か月半程度かかる見込みで、大体4月 ~ 5月頃を目安に確定申告書に記入した指定口座に入金されます。住民税は、現金で還付されず翌年の住民税に反映されます。

年末調整の手続き方法

続いて、年末調整の手続き方法です。

【年末調整の手続き方法】

手順1: 「小規模企業共済等掛金払込証明書」を受け取り、保管する

手順2: 「給与所得者の保険料控除申告書」に必要事項を記入する

手順3: 「小規模企業共済等掛金払込証明書」と「年末調整の書類」を勤務先に提出する

手順1:「小規模企業共済等掛金払込証明書」を受け取り、保管する

iDeCo(イデコ)の実施主体である国民年金基金連合会から「小規模企業共済等掛金払込証明書」が届きます。1年間掛金を払ったことを証明する重要な書類のため、申請まで無くさずに保管をしておきましょう。

証明書が届く時期は、初回の掛け金を払い込んだ月によって異なります。

| 初回の払い込み月 | 証明書の送付タイミング |

|---|---|

| 1月 ~ 9月の場合 | 10月下旬ごろに送付予定 |

| 10月の場合 | 11月下旬ごろに送付予定 |

| 11月の場合 | 12月下旬ごろに送付予定 |

| 12月の場合 | 1月下旬ごろに送付予定 |

1 ~ 9月にiDeCoに加入した場合は、毎年10月下旬に証明書が発行されるので年末調整に間に合いますが、10月以降にiDeCoに加入した方は、「小規模企業共済掛金控除証明書」が年末調整の期日までに届かなかった場合、会社員や公務員でも確定申告が必要になりますのでご注意ください。

手順2:「給与所得者の保険料控除申告書」に必要事項を記入する

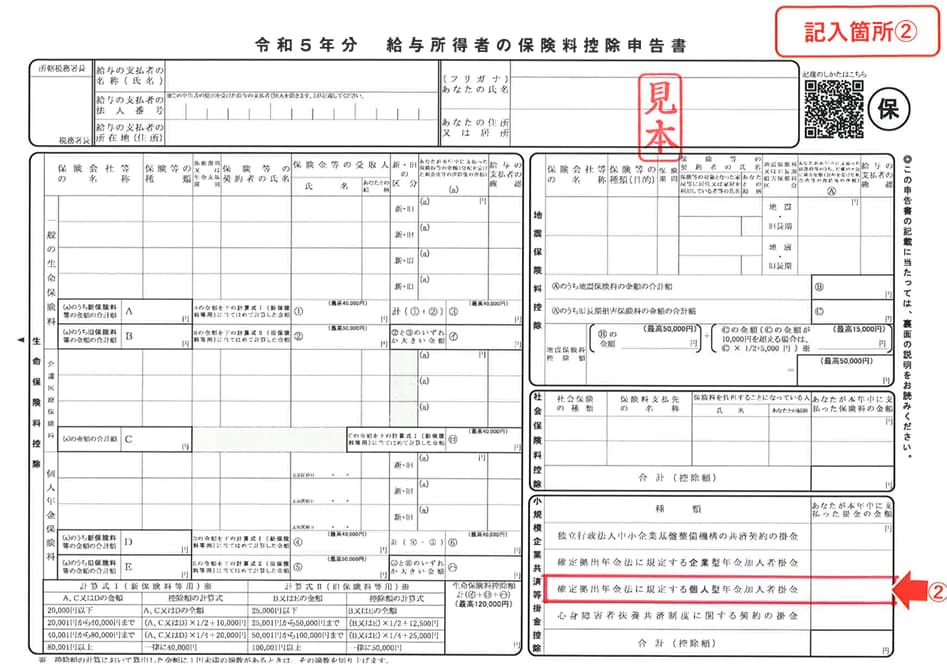

年末調整の時期に会社から用意される「給与所得者の保険料控除申告書」の中で、iDeCoを記入する場所は、書類の右下の「小規模企業共済等掛金控除」の欄です。

「確定拠出年金法に規定する個人型年金加入者掛金」の箇所に1年間に支払った総額、月1万円なら、1万円×12カ月で120,000円と記入し、他の掛金がなければ「合計(控除額)」の欄にも、120,000円と記入します。

手順3:勤務先に提出する

保管していた「小規模企業共済等掛金払込証明書」と記入した「給与所得者の保険料控除申告書」を会社に提出します。 提出後、年末調整の処理が完了すると、所得税分の還付金は12月、または翌年1月の給与とともに還付されるのが一般的で、住民税は翌年の6月〜翌々年5月の給与支払い分に反映されて天引きされる金額が少なくなります。

反映をされているかどこで確認したら良いのか?

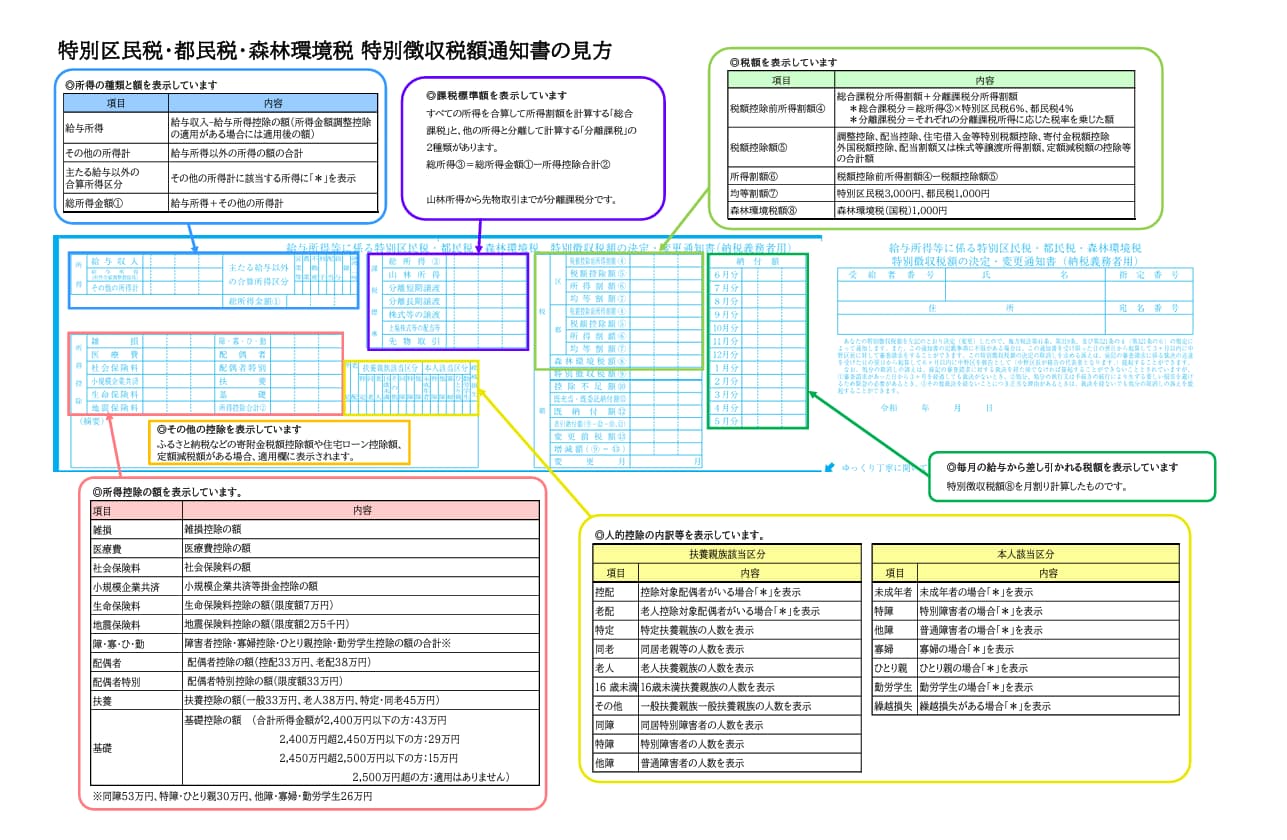

納める住民税の金額を知らせてくれる書類が住民税決定通知書です。住民税は6月 ~ 翌年5月が年度となっているため、住民税決定通知書も6月ごろに届きます。

iDeCoの申請が反映されているかどうかも、この住民税決定通知書で確認することができます。

年末調整や確定申告を記入する際にお分かりかと思いますが、通知書には「iDeCo」とは書かれておらず、「小規模企業共済」の欄に昨年1年間で支払った総額が記載されています。

その数字が一致していた場合は問題なし、記載がなかった場合や金額が間違っていた場合は役所へ確認や修正をする必要があるということになります。

よくある質問

「小規模企業共済掛金控除証明書」を無くしてしまった

再発行手続きが可能です。再発行を希望する場合には「小規模企業共済等掛金払込証明書再発行申請書」を提出します。「小規模企業共済掛金控除証明書」は毎年申請の際に必要となるため必ず保管しておきましょう。

※実際に手続きをされる場合は、選択された運営管理機関にお問い合わせください。

申請を期限を過ぎてしまった

iDeCoを申告するのを忘れてしまった場合は、還付申告を行うことで、納めすぎた税金の還付が受けられます。還付申告は翌年の1月1日から5年間は手続き可能なので、申告していない年があれば速やかに申告しましょう。

iDeCoでも自分で手続きが不要な場合はあるのか?

iDeCoの「事業主払込」や企業型確定拠出年金の「マッチング拠出」を利用している場合は、通常は毎月の給与の支払時に「所得控除」の手続きが都度行われていますので、ご自身での手続きは不要です。勤務先が年末または年明けに発行する「源泉徴収票」の「社会保険料等の金額」の上段に確定拠出年金の金額が記載されていますので、忘れずにチェックしておきましょう。

まとめ

今回はiDeCoの申請方法と反映されているかの確認方法について解説をしてきました。

一見どこに何が書いてあるのか分かりにくい住民税決定通知書ですが、見方を覚えてしまえば意外と簡単です。ぜひ配布された時にはご自身の目でしっかりと反映されているか確認することをおすすめします。

auのiDeCoに関するお問い合わせ

auのiDeCoに関するお問い合わせ