会社員が利用できるオススメ節税策

2021年も8月に入りましたが、みなさんは日頃から節税策に取り組んでいらっしゃいますでしょうか?

会社員の方が所得に応じて支払う所得税・住民税は1月から12月という1年間の所得に応じて計算され税額が決まりますが、所得控除や税額控除を利用することで負担する税金を減らすことも可能です。

今回は、今からでもすぐに始められる会社員の方にオススメの節税策をご紹介させていただきます。

会社員の方の所得税・住民税の計算方法

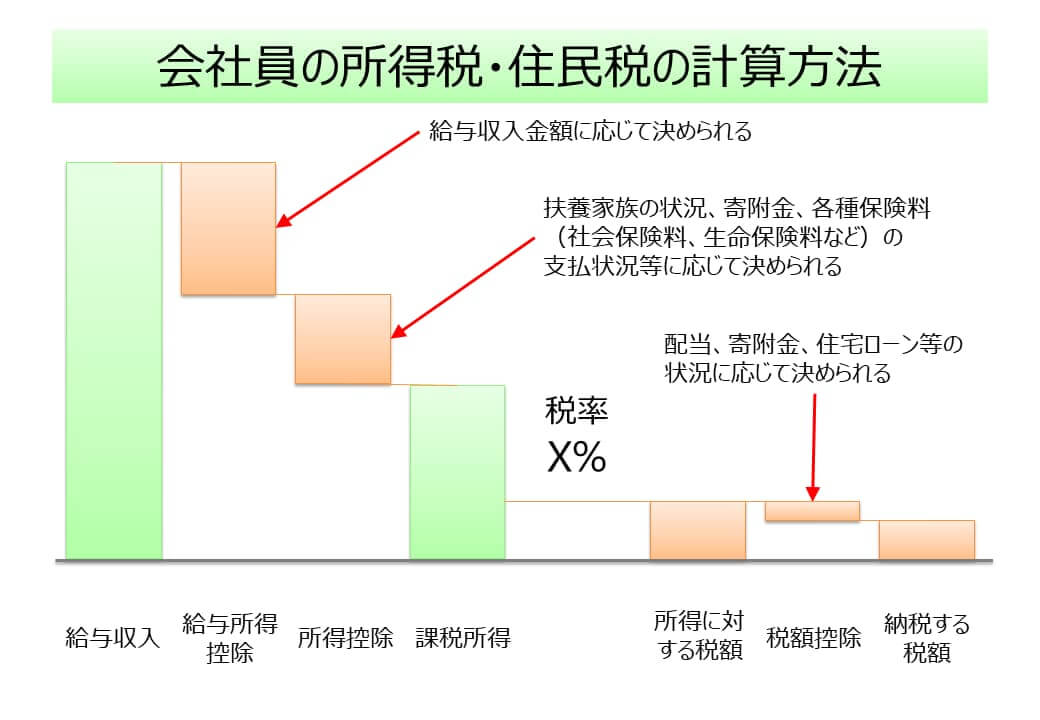

節税策に入る前に、会社員の方の所得税・住民税の基本的な計算方法について確認しておきましょう。会社員や公務員といった給与所得がある方の場合、次の図のように税金は計算されます。

最初に、1月から12月までに受け取った給与収入(賞与も含みます)に対して、税金を計算する上での、いわばみなし経費とでも言える、給与所得控除という金額を差し引きます。この給与所得控除は、給与収入の金額に応じて自動的に決まり、実際にお金が出ていくわけではないのですが、税金を計算する上で経費とみなしてよい金額という位置付けです。給与所得控除額は年収に応じて55万円から195万円(年収850万円超の場合)となります。

また、その方の家族構成に応じて所得から一定金額を控除することができる基礎控除、配偶者控除、扶養控除等などの所得控除(人的控除)に加えて、次のような所得控除があります。

| 所得控除の種類 | 備考 |

|---|---|

| 雑損控除 | 災害や盗難、横領によって住宅や家財などに損害を受けた場合 |

| 医療費控除 | 医療費が一定の金額以上ある場合 ( <--> セルフメディケーション税制) |

| 社会保険料控除 | 社会保険料を支払ったり、給与から差し引かれた場合 |

| 小規模企業共済等掛金控除 | 小規模企業共済 / 確定拠出年金に加入している場合等 |

| 生命保険料控除 | 生命保険料を支払った場合 |

| 地震保険料控除 | 損害保険契約により地震保険料を支払った場合 |

| 寄附金控除 | 国やNPO法人等、ふるさと納税などで寄附金を支出した場合 |

給与所得控除に加えて、これら所得控除と呼ばれる金額を差し引くと課税所得となり、この課税所得に対して所得税率や住民税率を掛けたものが所得に対する税額となります。そして、住宅ローン控除などの税額控除がある場合には、所得に対する税額から税額控除を差し引いたものが、最終的に納税する税額となります。

つまり、会社員の方が所得税や住民税を少しでも節約したい、つまり節税したいという場合には、基本的にこれら所得控除や税額控除と呼ばれるものを利用する以外に方法はありません。

そこで、以下ではおすすめの所得控除3つとライフイベントによっては利用できる所得控除・税額控除をご紹介させていただきます。

おすすめ度No.1:寄附金控除(ふるさと納税)

最もおすすめできるのはいわゆる「ふるさと納税」です。ふるさと納税は、所得に応じて一定金額までは自己負担2,000円で自分の選んだ自治体に寄附を行うことができる制度です。そして、一般的には寄附金額の3割を上限として、地域の品、お米、お肉といった食料品、その地域への旅行券など返礼品を受け取ることができます。

税制上は寄附金控除という取り扱いになるため、自己負担2,000円で一定金額までは寄附を行うことができるというわけです。例えば、年収400万円のシングルの方であれば、年間42,000円までは自己負担2,000円で寄付をすることができ、12,600円程度の返礼品を受け取ることができるわけです。2000円の自己負担で、1万円を超える品物が受け取れるということでおトクな制度と言われています。

原則として確定申告が必要(確定申告が不要となるワンストップ特例制度もあり)となりますが、手続きさえ行えば確実にメリットのある制度ですので、使わない手はないと思います。

おすすめ度No.2:小規模企業共済等掛金控除(確定拠出年金)

次にオススメなのは小規模企業共済等掛金控除です。この名前は初めて聞いたという方も多いかもしれませんが、個人型確定拠出年金(イデコ)や、企業型確定拠出年金のマッチング拠出を行った場合に適用になる控除です。

イデコの節税メリットについて詳しくは「iDeCoのメリットと留意点」をご覧いただければと思いますが、掛金全額が小規模企業共済等掛金控除という形で所得控除になります。

また、企業型確定拠出年金に加入されている方の中には、マッチング拠出というご自身で追加的に掛金を拠出できる制度を利用できる方もいらっしゃると思いますが、マッチング拠出の掛金についても同様に所得控除となります。

老後に向けた資産形成を行いながら、節税も可能になりますのでおすすめです。

おすすめ度No.3:医療費控除

3番目は医療費控除です。これは1年間で自己又は自己と生計を一にする配偶者やその他の親族のために支払った医療費が一定額を超えた場合に、その医療費をもとに計算される金額分だけ所得控除を受けることができるというものです。

こちらは医療費が対象となりますので、病気やけがなどで医療費が発生した場合のみ利用できます。節税のために病気やけがをするというわけにはいきませんので、病院に行った時の医療費やその際の交通費など、レシートや領収書を捨てずにきちんと保管しておき、結果的に一定額を超えた場合は確定申告をすることで利用できるというものになります。

医療費控除の金額は、次の式で計算された金額となります。

※その年の総所得金額等が200万円未満の人は、総所得金額等の5%の金額

なお、医療費控除の特例として、セルフメディケーション税制と呼ばれるものもあり、どちらか一方が適用される事になります。

ライフイベントに応じて:生命保険料控除・住宅ローン控除・地震保険料控除

その他比較的身近な控除としては、ライフイベントに応じてですが、生命保険料控除や住宅ローン控除、地震保険料控除があります。これら生命保険に加入した時や、住宅ローンを利用してマイホームを購入した時、そして地震保険に加入した時に利用できます。

これら所得控除(ただし、住宅ローン控除は税額控除)は、利用できると結果的に税負担が軽減されますので、利用できる場合には忘れずに手続きをしていただければと思いますが、一方で、節税自体が目的となってしまわないよう気をつけていただければと思います。

特に、生命保険についてはご自身がどこまで保障が必要なのかきちんと確認しておかないと、実は必要性の低い保険に加入していたということもありえます。節税のための生命保険加入といった形にならないよう、ご注意ください。

最後に

一般的に会社員の方は、会社が源泉徴収しているため、年末調整という形で納税手続きは完結しています。そのため、所得税や住民税がそもそもどのような考え方に基づいて計算され納税額が決められているのかご存知ない方も多いのではないかと思います。

しかし、所得控除や税額控除を含む税金の計算方法をしっかりと理解の上、利用できるものを適切に利用するかどうかで、税負担が変わってくることも事実です。日本で生活していく上では、年金生活になっても社会保険や税とのお付き合いは続きます。基本的な内容についてはしっかりと理解していただき、有利な制度は積極的に利用していただくと良いのではないかと思います。

auのiDeCoに関するお問い合わせ

auのiDeCoに関するお問い合わせ