「2000万円問題」を機に見直す、年金見える化と資産形成はじめの一歩

金融庁の市場ワーキンググループの報告書をめぐって、いわゆる「2000万円問題」が話題になっています。また、これをきっかけに、(つみたて)NISAやiDeCoの口座開設が急増しているという報道もされています。

自助努力として資産形成としての投資を始めるのは大切ではあるのですが、その前にしておくべきことはないでしょうか。本日は投資を始める前に、まずやっておきたい「見える化」についてご説明していきます。

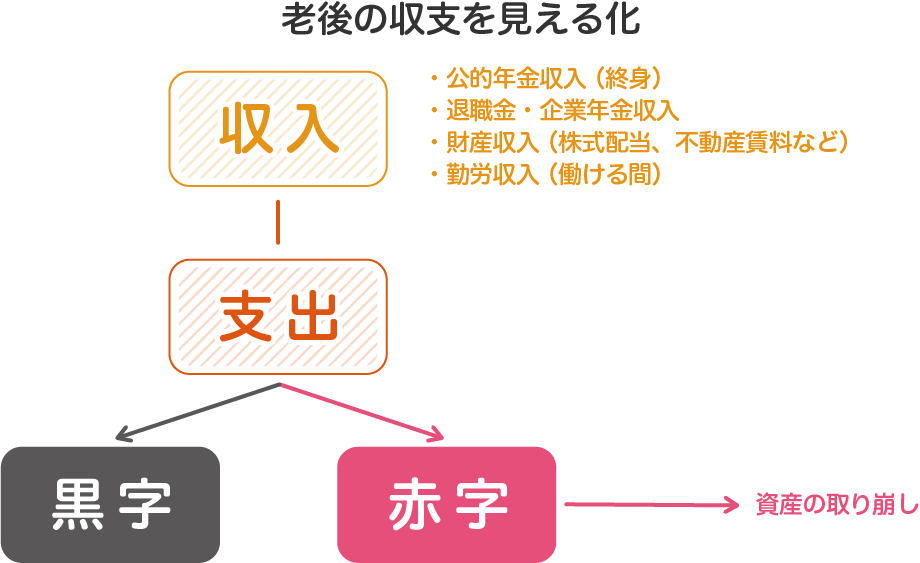

老後の収支を見える化

老後の収支を概念的に図示すると次のようになり、収入から支出を差し引き、赤字の場合は手元にある資産を取り崩していく、という形です。

(注)ここでいう「老後」という言葉ですが、今回はあえて明確な定義をしていません。従来は60歳もしくは65歳でリタイアしてセカンドライフを始める、という方も多かったかと思いますが、最近は高齢になっても働き続ける方が増えており、ここではあえて曖昧な形で老後という言葉を使っておきたいと思います。

老後の収入は、現役時代にどのように働いていたか、どんな財産を持っているか、によっても異なりますが、主なものとしては以下の4つになるかと思います。

- 公的年金収入

- 退職金・企業年金収入

- 財産収入(株式配当、不動産賃料など)

- 勤労収入

多くの方にとって、老後の収入の軸となるのは公的年金収入でしょう。また、会社員・公務員として働いてきた方にとっては、職場の退職金・企業年金収入も大きな役割を果たすと思います。さらに財産として株式や不動産をお持ちの方は、配当収入、賃料収入も比較的安定した収入源になります。そして最後に、ご自身で働き続けることで現役時代ほどではないとしても、勤労収入を確保していくことは重要な選択肢の一つになるでしょう。

このように考えると、誰もが老後資金として2000万円必要なわけではなく、皆さんの状況に応じて一人ひとり、その必要額が異なることはご理解頂けると思います。これは、残念ながら一連の報道ではほとんど強調されていなかったのですが、金融庁の報告書では、次のような形で述べられています。

「この金額はあくまで平均の不足額から導きだしたものであり、不足額は各々の収入・支出の状況やライフスタイル等によって大きく異なる」

(報告書P.21より引用)

「今後は自らがどのようなライフプランを想定するのか、そのライフプランに伴う収支や資産はどの程度になるのか、個々人は自分自身の状況を「見える化」した上で対応を考えていく必要があるといえる。」

(報告書P.24より引用)

そこで、この「見える化」の具体的手順を確認していきたいと思います。

公的年金の見える化

まず老後収入の軸となる公的年金ですが、これは「ねんきん定期便」で概要を把握できます。

「ねんきん定期便」は、毎年誕生月もしくはその前月に皆さんのお手元に届いているはずです。ご自身のこれまでの公的年金保険料の納付実績や将来の年金給付に関する情報が記載されていますので、「確認したことがない」もしくは「届いてもいまいち見方がわかっていない」という方は、ぜひ一度「ねんきん定期便」についてきちんと確認してみましょう。具体的には、日本年金機構の次のページからご覧頂くのがよいと思います。

※(参考)「ねんきん定期便」の読み方と「ねんきん定期便」で確認するポイント

※【日本年金機構】 大切なお知らせ、「ねんきん定期便」をお届けしています

また、「ねんきんネット」に登録することで、いつでも年金記録を確認でき、将来の年金給付に関するシミュレーションを行うこともできます。まだ登録されていないという方は、ぜひ登録してみましょう。

次に公的年金以外の収入の「見える化」ですが、「会社員・公務員の方」と「個人事業主の方」に分けて確認していきます。

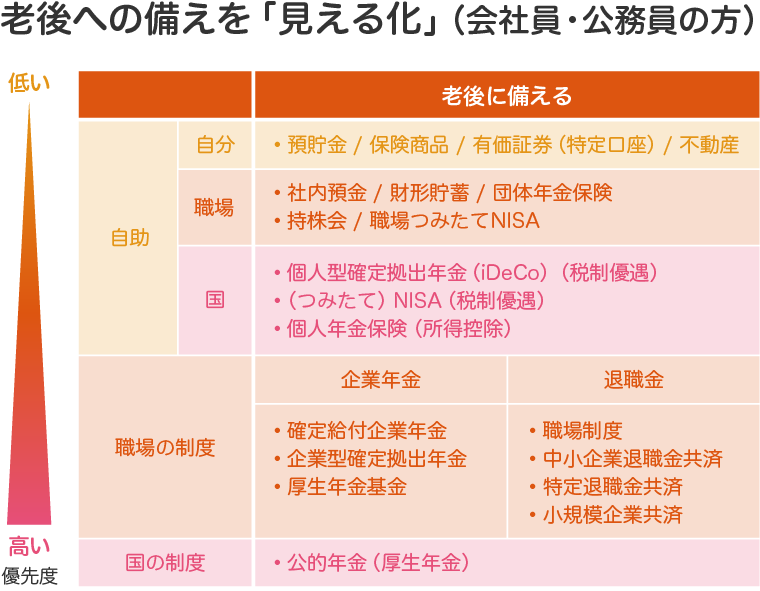

老後への備えを「見える化」する(会社員・公務員の方)

会社員・公務員の方は、主な項目として、次の表のように整理できるかと思います。

会社員・公務員の方にとって重要なのは職場の退職金や企業年金です。大まかな数字で構いませんので、ご自身の職場から退職金・企業年金が、いつ(もしくは、いつからいつまで)、いくらくらい受け取ることができそうなのか、具体的な数字で確認しておきましょう。お勤め先の人事部や総務部、イントラネットなどで確認することができるはずです。

公的年金、職場の退職金・企業年金の数字を見える化できて、初めて自助努力としてどのくらいの金額が必要になりそうか、具体的に検討していくことになります。

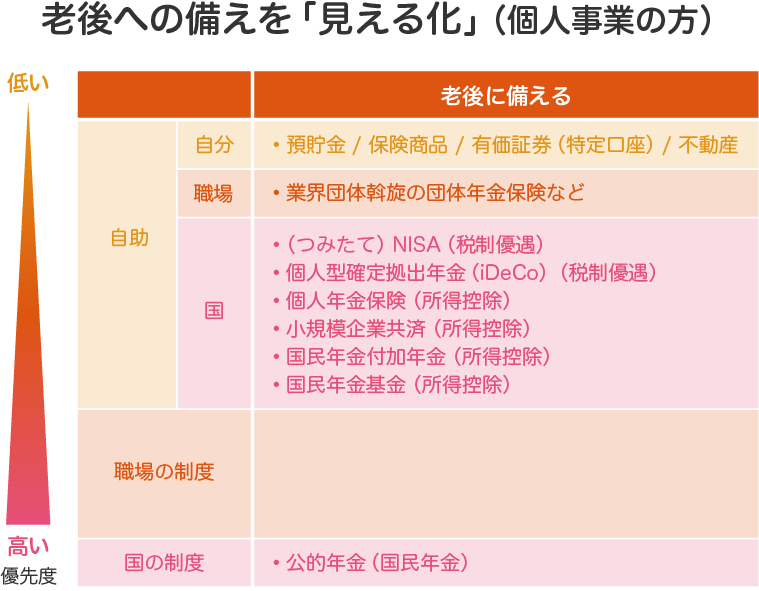

老後への備えを「見える化」する(個人事業主の方)

次に個人事業主(国民年金第1号被保険者)の方です。

個人事業主の方は公的年金が国民年金のみですので、老齢年金として受け取る金額が年額78万円程度(平成31年4月時点)と、会社員・公務員の方に比べて少なくなることと、「職場の制度」というものがそもそも存在しないので、自助努力によって老後資金を準備していく必要性が高いことの2つが特徴と言えるでしょう。

個人事業主の方は「定年退職」がありませんので、働けるうちは働いて収入を得ていくという方であれば、老後資金としてのまとまったお金を資産形成していく必要性は必ずしも高いわけではありません。とは言うものの何歳になっても働き続けられるわけではないでしょうし、人生100年時代と言われる昨今、寿命が伸び続けていくことが予測されていますので、計画的に資産形成していくことが重要であることに異論はありません。

老後への備えを「見える化」する(働き方を変えてきた方)

これまで「会社員・公務員の方」「個人事業主の方」ということで、2パターンで確認してきましたが、実際には、

- 社会人になってから10年間は会社員だったけど途中から個人事業主になった方

- 個人事業主として働いてきたけど、途中で法人成りして厚生年金に加入した方

- 会社員と個人事業主を転々としている方

など、様々な形でキャリアを積んでいる方もいらっしゃると思います。

こういった方たちは、「会社員・公務員の方」「個人事業主の方」の両方の制度で自分に該当するものを一つ一つ正確に把握し、老後のお金について「見える化」していく必要があります。

資産形成はじめの一歩を踏み出そう

これまでの繰り返しになりますが、資産形成はじめの一歩は、老後のお金の「見える化」をしておくことです。

これまでの実績に基づく各種制度への加入状況を確認、さらには現在の自分の状況に応じて利用できる制度を確認し、必要に応じて見直していくことが大切です。

(つみたて)NISAやiDeCoを始めることも大切ですが、その前に、もしくは同時に、まずは老後に向けた資産の棚卸しをしておくことが何よりも大切です。

面倒くさくやっかいな作業かもしれませんが、「はじめの一歩」を飛ばすことなく、きちんと踏み出して頂ければと思います。

auのiDeCoに関する

auのiDeCoに関する