投資商品別のリスク

株式市場リスクの影響

株式は本来、特定の企業に投資し、その企業の経営に参加したり配当をもらったりするためのものです。したがって、その企業の業績が先行き良くなり、配当が多くもらえそうな場合は多くの人が株式を手に入れたいと考えるため、株価も高くなります。

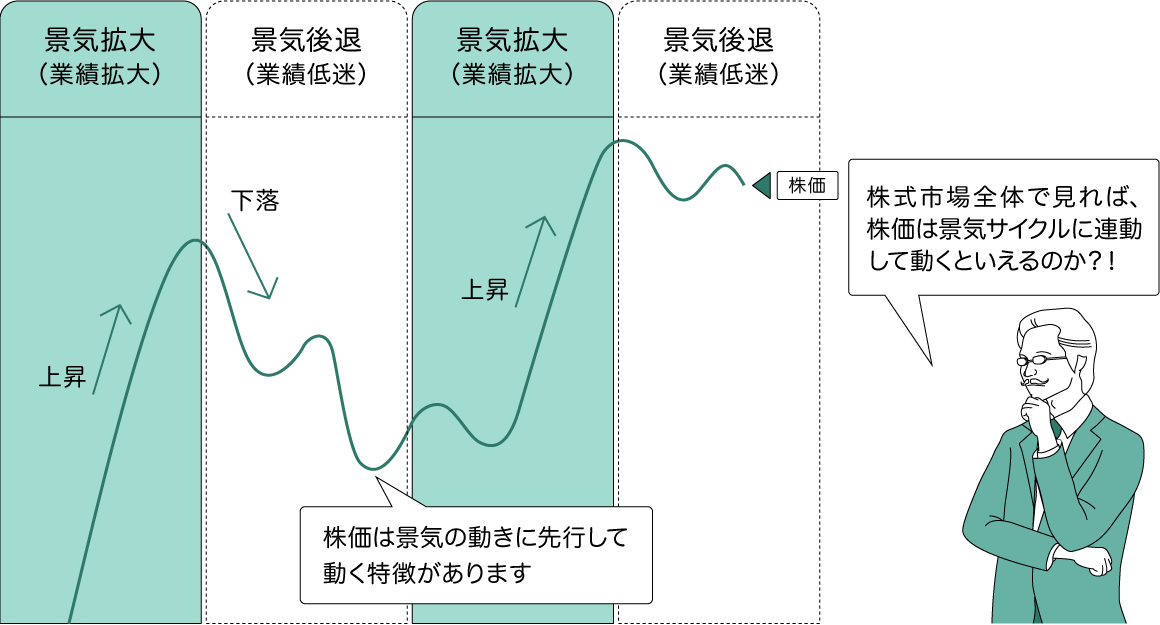

株式市場全体で見れば、日本企業の全体的な業績見通しの影響を受けます。一般的に企業業績は景気の拡大期(好景気)において良くなりますので、株価も景気拡大期において上昇トレンドを描きます。逆に景気後退期には株価は下落する傾向にあります。つまり、長い目で見れば、株価は経済全体の成長に伴って上昇するといえます。

株価はなぜ動くのでしょうか?

金利リスクの影響

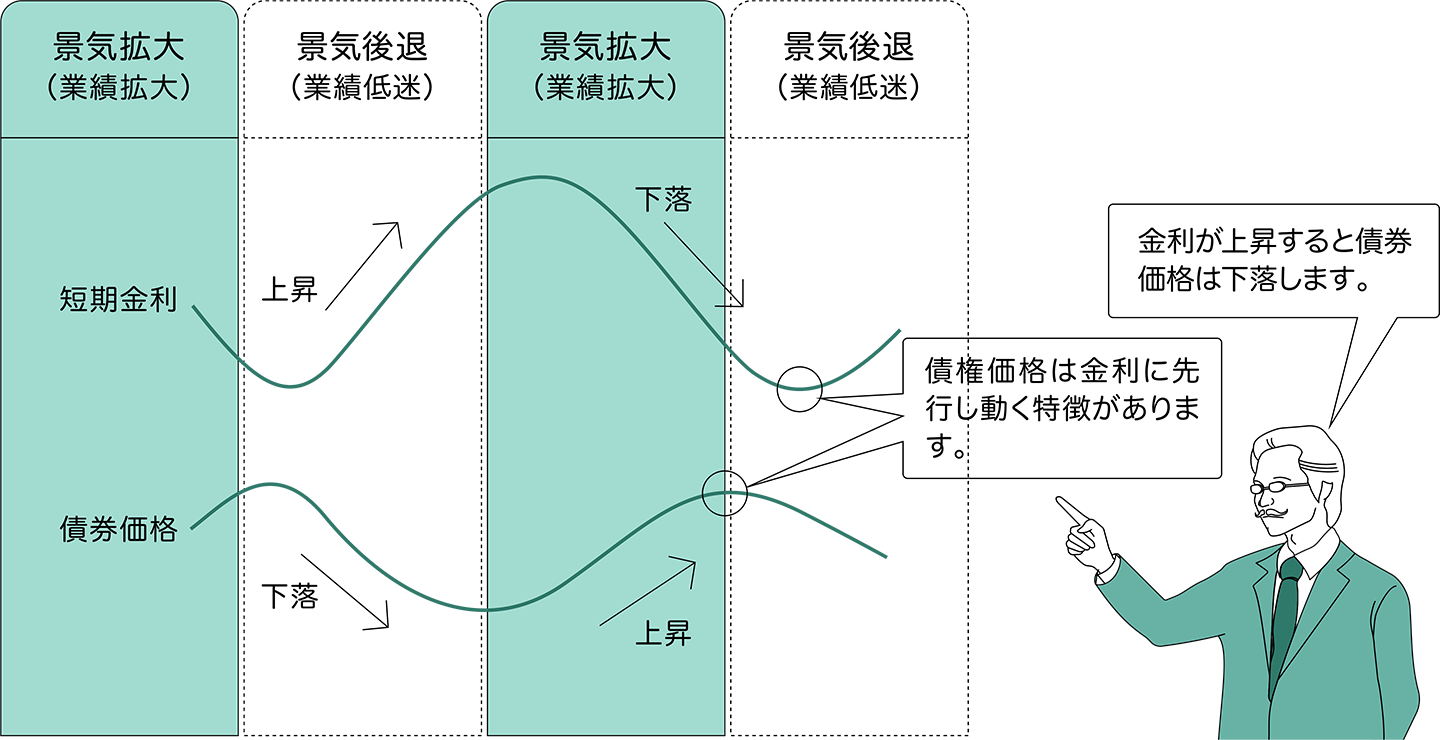

国債や社債などの債券はリスクが低いと思われがちですが、実は金利が変化することにより債券価格も大きく変動します。 つまり、金利が下がれば債券価格は上昇し、逆に金利が上がると債券価格は下落します。特に満期までの期間が長い債券ほど金利変動による影響を強く受け、債券価格は大きく変動します。

したがって、債券投資を考える場合は金利動向に応じて長期と短期の債券を使い分ける必要があります。また、長期の貯蓄商品を購入する場合は固定金利タイプと変動金利タイプを切り替えるといった対応が必要です。例えば、金利が高く天井にあると判断される場合は「期間の長い債券や長期の固定金利タイプの貯蓄商品」を購入します。反対に低金利で今後金利の上昇が予想される局面では「期間の短い債券や金利変動タイプの貯蓄商品」を選択する方が有利になります。

債券と金利の関係を理解する

為替リスクの影響

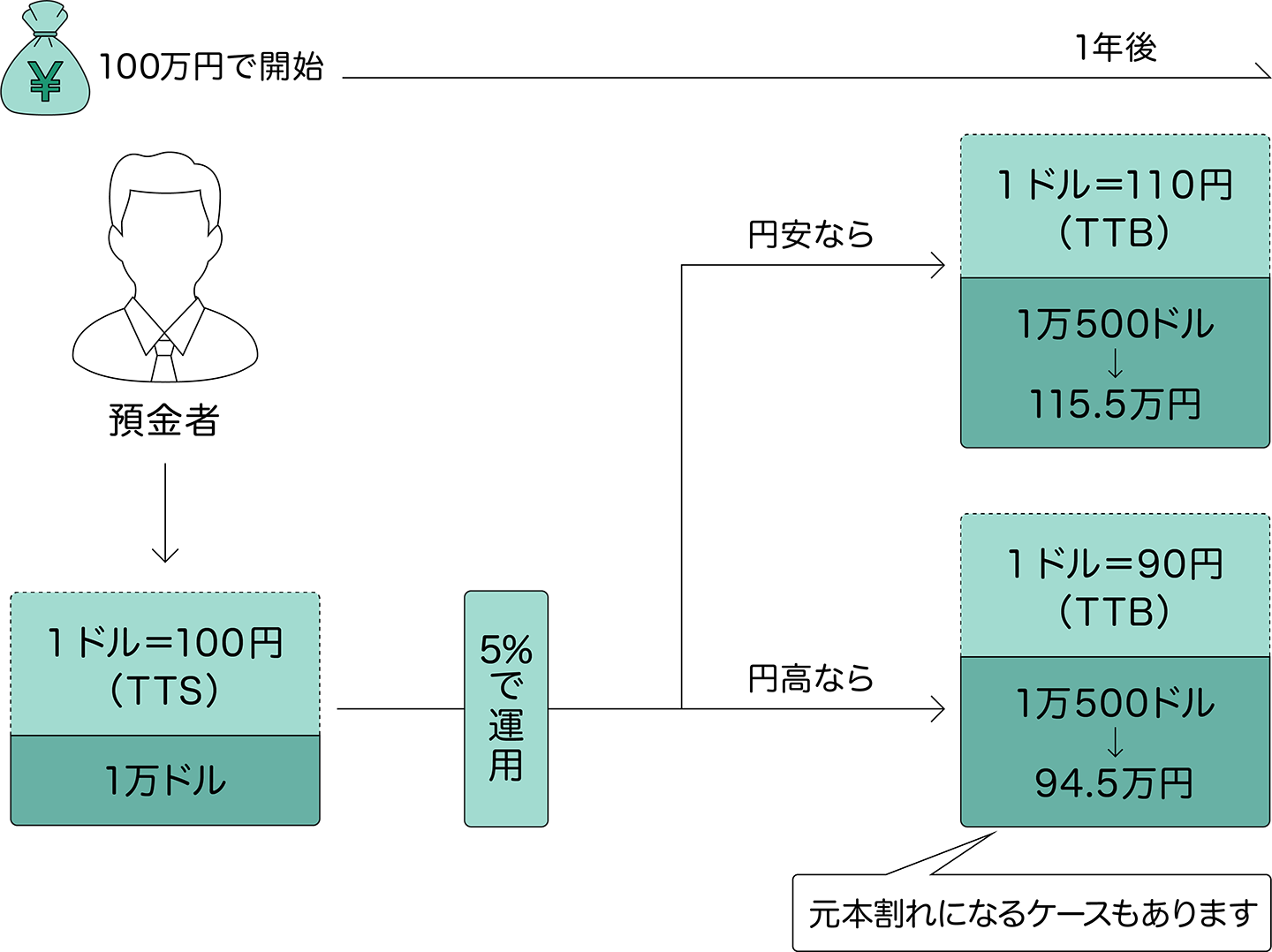

外貨建て資産については為替相場が変動することにより、円ベースでの価格が変動するリスクがあります。したがって、外貨預金などのように外貨ベースで表示されるリターン(金利)はそのまま円ベースのリターンにはならないことに気をつける必要があります。例えば1ドル=100円のとき、年利5%の米国ドル建ての外貨預金を100万円(1万ドル)行うケースを想定しましょう。1年後の為替レートが1ドル=90円の円高になると、預金は94.5万円(=1万500ドル×90円)に減少します。5%の金利分を含めても1年間では元本割れになります。逆に1ドル=110円の円安になれば、115.5万円(=1万500ドル×110円)に増えます。

為替相場は金利よりも大きく変動する傾向にあることから、外貨建て資産を購入する際には為替相場について十分考慮する必要があります。

外貨預金に見る為替リスクの影響

インフレリスクの影響

最後に資産運用を考えるうえで避けることのできないインフレリスクについて触れることにしましょう。

インフレとはモノの値段が上昇することをいいます。現在のように低成長の経済下ではインフレの影響は見落とされがちですが、分かりやすく説明するために例えば物価が2倍になると、100円で買えたものが200円出さなければ買えないことになります。このようにお金の実質的な価値(購買力)が減少することにより、金融資産の価値が減少することをインフレリスクといいます。

auのiDeCoに関するお問い合わせ

auのiDeCoに関するお問い合わせ