2022年から投資信託を学ぶ?高校の新学習指導要領を確認

来年から高校の家庭科で投資信託を学ぶようになることをご存知でしょうか。

今回の新学習指導要領には投資信託が盛り込まれたということで、一時話題になりました。投資信託も大切かもしれませんが、ファイナンシャルプランナーとしては、それ以外にもしっかり押さえておいていただきたいポイントが満載だと考えています。

そこで今回は高校家庭科の学習指導要領を確認してみたいと思います。

2022年4月改訂の高校学習指導要領

早速、平成30年に告示された高等学校学習指導要領解説(文部科学省)を確認してみましょう。 高校の家庭科は、家庭基礎と家庭総合の2科目に再構成されるのですが、投資信託を含む部分を抜粋すると次のようになっています。

「家計管理については, 収支バランスの重要性とともに,リスク管理も踏まえた家計管理の基本について理解できるようにする。その際,生涯を見通した経済計画を立てるには,教育資金,住宅取得,老後の備えの他にも,事故や病気,失業などリスクへの対応が必要であることを取り上げ,預貯金,民間保険,株式,債券,投資信託等の基本的な金融商品の特徴(メリット,デメリット),資産形成の視点にも触れるようにする。」

(「家庭基礎」より抜粋、P.39)

「生涯を見通した生活における経済の管理や計画,リスク管理の考え方については,人生を通して必要となる費用はライフステージごとに異なることについて理解して生涯収支に関心をもつようにするとともに,将来の予測が困難な時代におけるリスク管理の考え方について理解できるようにする。また,生涯を見通した経済計画を立てるには,教育資金,住宅取得,老後の備えの他にも,事故や病気,失業などのリスクへの対応策も必要であることについて理解し,預貯金,民間保険,株式,債券,投資信託等の基本的な金融商品の特徴(メリット,デメリット),資産形成の視点にも触れながら,生涯を見通した経済計画の重要性について理解できるようにする。」

(「家庭総合」より抜粋、P.75)

この中から主なポイントを抽出すると次のようになると思います。

- 収支バランス

- リスク管理

- 生涯を見通した経済計画、生涯収支

- 資産形成

これらについて、ファイナンシャルプランナーの視点から具体的なイメージを解説してみたいと思います。

収支バランス

収支バランスというのは、文字通りですが、収入と支出のバランスです。収入を上回るお金を使ってしまっては手元のお金がどんどん減ってしまいますので、収入と支出のバランスを適度に取っていくことが大切になります。

ご家庭によっては小学生くらいからお小遣いを渡して、お小遣い帳をつける習慣を身に付けさせていらっしゃるかもしれません。小さい頃からこのような習慣をつけておくと、あたり前のこととして体で覚えていくのではないかと思います。

リスク管理

リスク管理という言葉は日常生活ではあまり使わないかもしれませんが、何かあった時のための備え、対策ということになるかと思います。大きく分けるとモノに関するリスクと人に関するするリスクに分けられます。

モノに関するリスクとしては、火災や地震による自宅の損傷、自動車などの事故(人への賠償責任等も含みます)などがあります。

一方、人に関するリスクとしては、比較的軽度の病気やケガから、重度の病気やケガによる就業不能や障害、死亡といったものがあります。

これらのリスクについては発生してしまった場合、何らかの形で経済的な負担が発生する可能性が高く、日頃から備えておくことが大切になります。備える方法としては大きく分けて2つあり、1つは日頃からしっかり貯蓄しておくこと、そしてもう1つが保険です。

極端な話ですが、貯蓄が10億円あったら保険で備える必要性は低いでしょう。一方、貯蓄が10万円しかなかったら保険で備えておくことが重要になってきます。

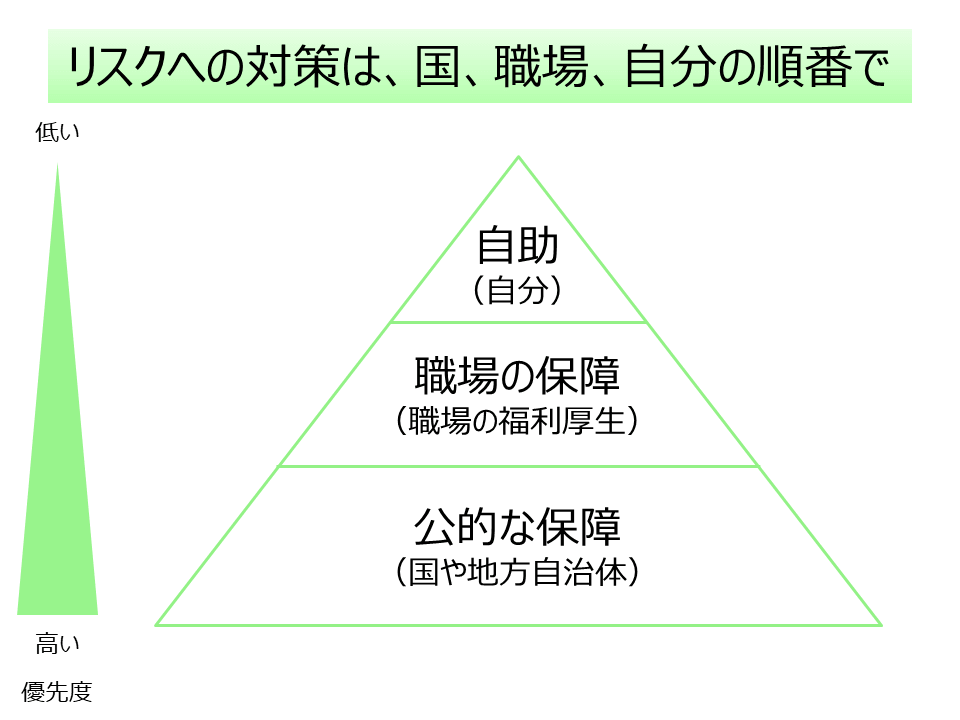

ただ、保険と言っても、日本は国民皆保険、国民皆年金の国ですから、基本的に次のような優先度で備えていかれるとよいと考えています。

公的な保障として、一般的には公的医療保険、公的年金保険、公的介護保険、労働者災害補償保険(労災保険)、雇用保険などに加入されていますので、まずはご自身の加入状況とその保障内容をしっかり理解しておくことが重要です。その上で会社員や公務員の方は職場の福利厚生などがあると思いますので、その内容についても理解しておきましょう。

この公的な保障、職場の保障では保障が不十分といった場合には、自助努力としてご自身で準備しておくことになります。自助としては、主に貯蓄もしくは民間の保険になるかと思います。

公的な保障や職場の保障を確認することなく、いきなり民間の保険に入ってしまうのはもったいないお金の使い方だと思いますので、くれぐれもご注意いただければと思います。

生涯を見通した経済計画、生涯収支

生涯を見通した経済計画や生涯収支というのは、ライフプランニングやファイナンシャル・プランニングと呼ばれるものです。

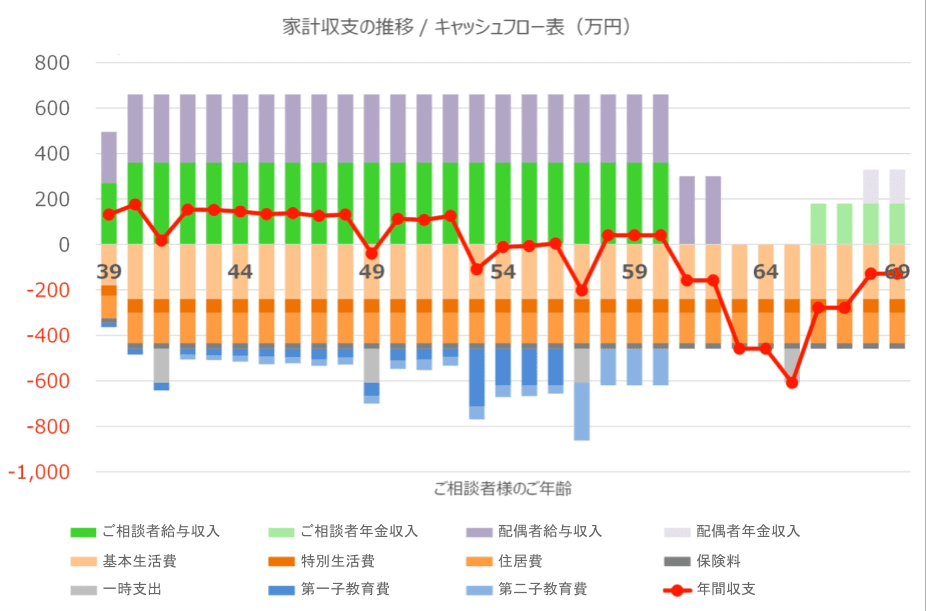

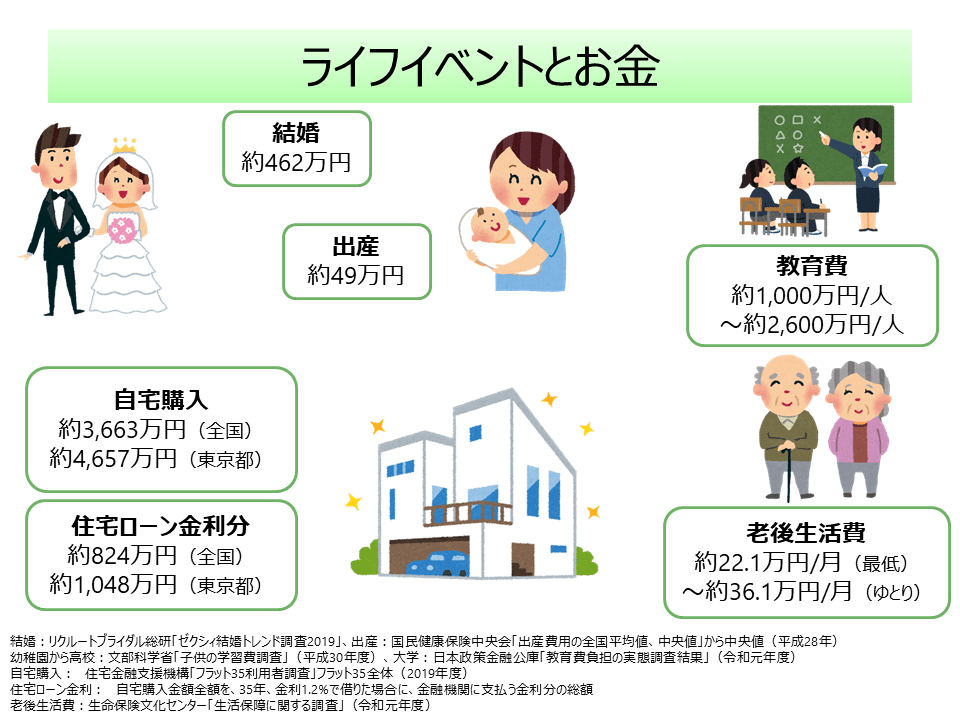

一般的に高校を卒業されてから、大学進学、実家から独立(一人暮らし)、就職、結婚、出産、マイホームの購入、子供の教育、定年退職など様々なライフイベントを経験していくことになると思います。

すべてのライフイベントに多額のお金が必要になるわけではありませんが、日常生活とは桁の違うお金が必要になるライフイベントもあります。今年、来年といった短期的な目線ではなく、今後20年、30年といった長期的な視点で収入と支出の見通しを考えながらお金の計画を立てていくことが大切になります。

資産形成

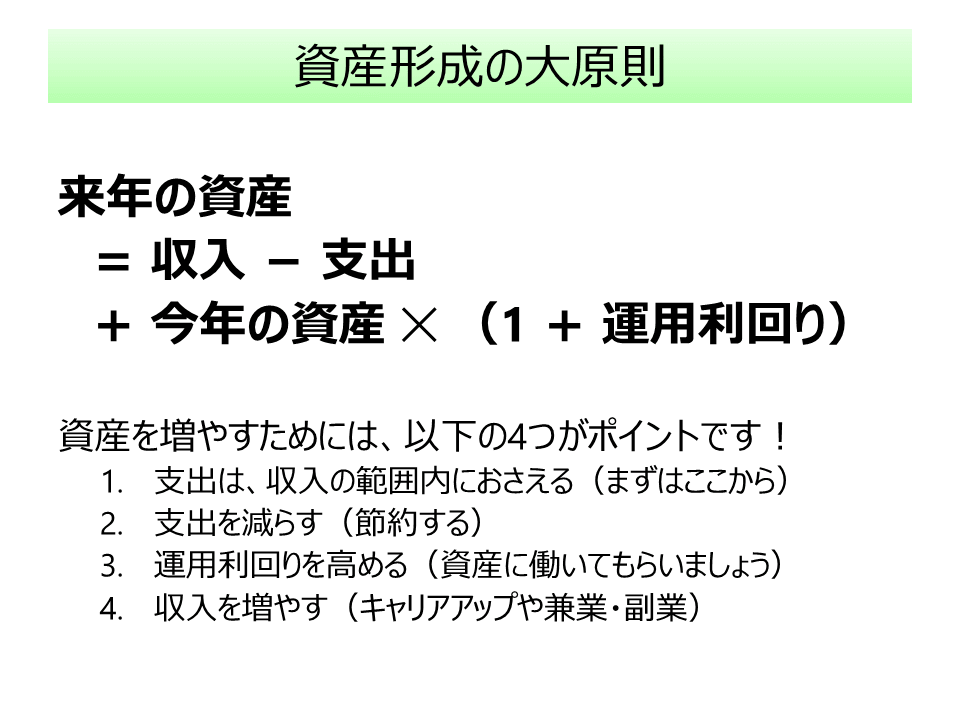

最後に資産形成です。江戸っ子のように「宵越しの銭は持たねぇ」という発想ではいけません。上述したように、長期的な視点でお金を準備していくことがとても大切です。

そのためには社会に出てご自身で収入を得るようになったら、そのうちの一定割合(一般的な目安としては手取り収入の1~2割)を将来に向けて貯めていくことが重要です。

ただ、昔は預貯金の金利が高かったので、定期預金や定額貯金などの形でもしっかり増やしていくことができたのですが、現在はゼロ金利、マイナス金利と言われる時代です。株式、債券、不動産といった資産に少しずつ投資していくことで、お金を増やしていくことも選択肢として考えていただければと思います。しかし、直接こういった資産に投資するというのは簡単なことではありませんので、一般的には投資信託など、手軽に幅広く分散して投資できる商品を利用していくのがおすすめです。

最後に

高校で投資信託?!ということで、話題になった新学習指導要領ですが、投資信託というのは資産形成を行っていくための一つの方法にすぎません。投資信託の前に、収支バランス、リスク管理、生涯を見通した経済計画/生涯収支、資産形成といった全体像を俯瞰的に捉え、理解していくことが重要だと考えています。

高校生をお持ちの親御さんのみならず、一般の方もぜひ参考にしていただけたらと思います。

auのiDeCoに関するお問い合わせ

auのiDeCoに関するお問い合わせ