働き方改革時代、転職する際のiDeCoの注意点

安倍内閣は日本経済再生に向けて、より多くの人が働きやすい社会を実現するために働き方改革に取り組んでいます。また「人生100年時代」というキーワードで一躍脚光を浴びたリンダ・グラットンとアンドリュー・スコットによる「LIFE SHIFT – 100年時代の人生戦略 -」では、イノベーションにより社会の変化が速くなる現代において、これまでの「教育→仕事→引退」という3ステージの人生から、マルチステージの人生へと移行していくと予想しています。

そのような中、転職しながらキャリア形成していく人やフリーランスといった形で特定の企業には属さずに働く人が増えてきています。実際、転職者数は2014年で291万人だったものが、2018年では329万人と約13%増加しています(※1)。一方、フリーランスに関するある調査(※2)では、日本のフリーランス人口は、2015年に913万人であったのが2018年には1119万人と22.6%も増加しているという結果も出ています。

本日は、ある会社から別の会社に、また会社員からフリーランスに、など働き方を変えていく際にiDeCo(個人型確定拠出年金)で老後のお金を準備する際の注意点をご説明していきます。

2017年1月から加入対象者が拡大したiDeCo

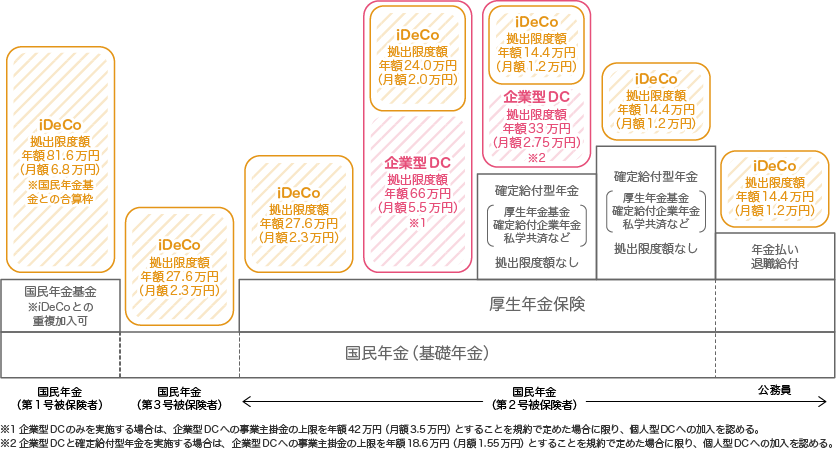

現在、確定拠出年金は企業型、個人型の2つのタイプに分けられますが、自営業もしくは会社員・公務員といった形で仕事をされている方、そして会社員・公務員の方に扶養されている配偶者の方、という現役世代のほぼ全員が加入できる年金制度となっています。

確定拠出年金の対象者・拠出限度額と他の年金制度への加入の関係(厚生労働省ホームページより)

特に2017年1月に加入対象者が拡大したiDeCoは、被扶養者を含めて、どのような就業形態になっても継続していくことが可能になりましたので、老後に向けた資金作りとしてかなり利用しやすくなったのではないでしょうか。

では具体的にiDeCoの拠出限度額を確認していきましょう。

拠出限度額は自営業者が大きく68,000円(月額)

職業もしくは勤め先の年金制度ごとにiDeCoの拠出限度額をまとめると次のようになります。

| 職業 | 国民年金 | 拠出限度額(月額) | |

|---|---|---|---|

| 1. 自営業者等(フリーランス含む) | 第1号被保険者 | 68,000円 ※国民年金基金の限度額と枠を共有 | |

| 2. 厚生年金保険の被保険者のうち | 〔1〕確定給付型年金に加入 | 第2号被保険者 | 12,000円 |

| 〔2〕企業型DCに加入 | 第2号被保険者 | 20,000円 | |

| 〔3〕企業型DCがない | 第2号被保険者 | 23,000円 | |

| 〔4〕公務員 | 第2号被保険者 | 12,000円 | |

| 3. 専業主婦(夫)等 | 第3号被保険者 | 23,000円 | |

確定拠出年金制度の概要(厚生労働省のホームページより筆者作成)

※企業型DCとは企業型確定拠出年金のこと

拠出限度額はフリーランスなどの自営業者の方(国民年金第1号被保険者)が最も大きく68,000円(月額)となっています。この方は厚生年金には加入していませんので、自分の年金は自分で準備を、ということで限度額が大きくなっています。

他の会社員や公務員の方の場合、拠出限度額は専業主婦(夫)も含めて、いずれも23,000円(月額)以下となっており、自営業者と比べると少なめになっています。

※掛金と拠出限度額について

フリーランスの方はiDeCo以外の制度も併用してバランスよく

フリーランスの方はiDeCoや一般的な金融商品の他に、国民年金付加年金、国民年金基金、小規模企業共済などといった制度を利用して老後のお金を準備していくことになるかと思います。

iDeCoの最大の注意点としては60歳まで引き出すことができなくなる点でしょう。iDeCoへの拠出が多すぎてしまうとビジネスやライフイベントなどで、まとまったお金が必要になった際に使いたくても使えない、という事態になりかねません。そのような意味で、いつでも引き出せるお金とのバランスを考えながら資産形成していくことが重要です。

転職するなら転職先の年金制度を確認して

転職される場合、会社員から会社員へ、会社員から公務員へ、そして会社員からフリーランスへ、といったパターン、そしてそれぞれ逆のパターンが考えられます。

転職先がある場合には転職先の年金制度によって、それまで運用してきた確定拠出年金のお金を移換できるか、もしくはiDeCoでの運用を継続できるかなど事情が異なってきます。転職先の年金制度を確認しながら適切に手続きを行っていきましょう。少しでも不明な点があったら、転職先の年金担当者や加入している金融機関などにきちんと確認しましょう。

一方、会社員もしくは公務員からフリーランスや専業主婦(夫)になった場合には、すべて自分で手続きをしていく必要があります。iDeCoの金融機関に確認しながら手続きを行いましょう。

いずれにしても転職前後で収入水準が変わるようなら、iDeCoの拠出金額を変更するか、もしくは拠出を停止して運用指図者になり運用のみを行っていくか、見直すタイミングです。

最後に

制度としては現役世代のほぼ全員が利用できるようになったものの、iDeCoの加入者はまだ100万人を突破したところです。公的年金の被保険者は約6700万人いますから、iDeCoの加入率はまだ2%にも満たないということになります。

加入を検討される際に60歳まで引き出せない点が最大の懸念と考える方が多いのではないかと思いますが、これはデメリットのように見えて、見方を変えると実はメリットと捉えることもできます。というのも、いつでも引き出せるお金だと、ついつい目先の買い物などに使ってしまい、老後に向けて資産形成がなかなかできない方もいらっしゃるかと思います。そのような方にとっては、強制的に資産形成できるiDeCoは役に立つのではないでしょうか。iDeCoは税制優遇の大きな制度です。ライフプランを考慮しながら、iDeCo以外の制度も併用しつつバランスよく資産形成していって頂ければと思います。

(※1)総務省統計局:労働力調査(詳細集計) 平成30年(2018年)平均(速報)結果(※2)「【ランサーズ】フリーランス実態調査2018年版」より。副業フリーランスも含む、広義フリーランスの人数

auのiDeCoに関する

auのiDeCoに関する